不動産投資のシミュレーションは不動産投資を進める上で絶対に行わなければならないものだと考えています。

こんなはずじゃなかった。

思ったより全然利益が出ない。

全く利益が出ず大損をしてしまった。

このような、不動産投資でだまされたり、知らず知らずのうちに大きなリスクを取ってしまうような物件を買ってしまう大きな理由は、正しいシミュレーションをしていないからだと言えます。

不動産投資は安定して大きな利益が目指せるローリスクミドルリターンに出来る投資です。

理由は、多くの事例があり30年後比較的見通し易い事業だからです。

空室率、家賃下落率、掛かってくる修繕費等、収入も支出もある程度見積もることが出来ます。

この収入や支出の見込みを購入しようとしている物件に入れてシミュレーションすることで、ある程度の未来を見ることが出来ます。

色々な不動産屋等が色々な理由で色々な物件を進めてきます。

それが自分に本当に合った不動産なのか。

希望する利益になるのか。ローンの支払は問題なく出来るのか。急な修繕が出た時も対応できるのか。将来いつ売却すると利益が出しやすいのか等、シミュレーションをすることで把握することが出来ます。

シミュレーションをすることで、利益が出ない物件・リスクが高い物件を事前に知ることも出来ます。

不動産投資で利益を出して、落とし穴にはまらないためにはシミュレーションは非常に重要です。

不動産投資のシミュレーションをすることで将来の安定した生活を手に入れてください。

目次

1.すぐにシミュレーションをしたい場合はポータルサイトの簡易シミュレーションがおススメ

すぐにシミュレーションをしたい場合はポータルサイトの簡易シミュレーションがおススメです。

例えば下の2つです。

あまり細かいことは気にせず簡易的なシミュレーションがしたい人はこちらのツールを使ってみてください。

最低限のシミュレーションは出来ます。

ただ、インカムしか計算してなかったり、キャピタルの計算・インカムの計算の設定がある程度ゆるい設定になっています。

あくまでも簡易シミュレーションの為、ツールとして悪い訳ではないのですが、簡易シミュレーションのみを頼りに投資の判断をするのは思わぬ落とし穴に嵌まるリスクがあります。

私としては出来ればこの後紹介する条件で自分でシミュレーションをすることをおススメします。

初心者で何となく知りたいという事で簡易シミュレーションを使いたくなる気持ちは分かりますが、簡易シミュレーションによってミスリードされて本当に利益が出る物件に気付かないこともあるからです。

私たちPLACに相談してもらえれば、同じ考え方で作っているシミュレーションツールで計算することが出来ますので、自分でゼロから作りたくない人は気軽に相談に来てください。

2.自分でシミュレーションを作成するには ~インカムゲインとキャピタルゲインを理解する~

正しいシミュレーションをするためには、不動産投資の2つの利益、インカムゲインとキャピタルゲインを理解する必要があります。

心無い不動産屋のシミュレーションだと、家賃収入から返済を引いた分のキャッシュフローしか紹介されないようなこともあります。

キャッシュフローは家賃収入を中心とした、経費を引いた後の手残りのことで、多くの不動産投資家はこのキャッシュフロー目当てで不動産投資を検討している事が多いという実感があります。

ただ、キャッシュフロー(インカムゲイン)は不動産投資の利益の半分の要素でしかなく、もう半分は売却時の利益(キャピタルゲイン)です。

例え毎月5万円の利益が出ていて、年間60万円のキャッシュフローが出ていたとしても、売却時に残債より低い金額でしか売却できなければキャッシュフローが出ていても最終利益がマイナスになってしまう可能性もあります。

不動産投資の利益はインカムゲインとキャピタルゲインの2つがあることを理解することで、実のあるシミュレーションをすることができ、自分の望む不動産投資が出来るようになります。

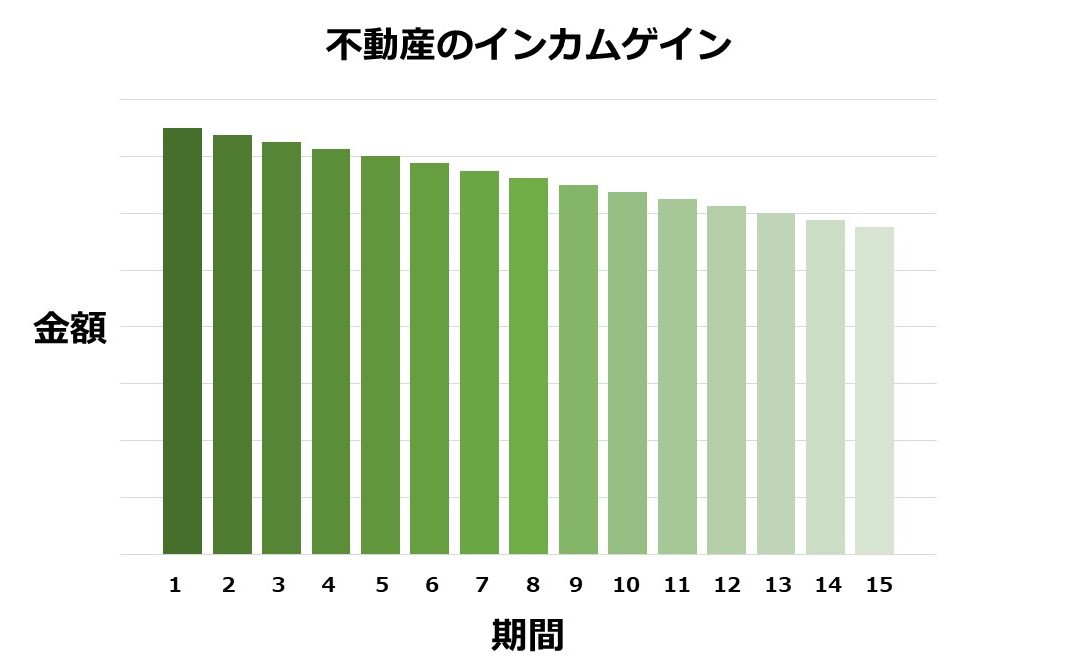

2-1.インカムゲイン 物件を保有中に入ってくる利益

不動産投資のインカムゲインとは物件を保有している間に入る利益のことです。

キャッシュフローは手元に残る現金のことですが、インカムゲインは経理上の収益のことです。

例えばローンの返済元本はキャッシュフローはマイナスになりますが、経理上は資産になるためマイナスになりません。

最終的な利益はインカムゲインを見ることで理解できます。

不動産経営を続けていくためには返済・修繕なども含めてキャッシュフローがマイナスにならないように運営しつつ、最終的なインカムゲインがプラスになるようにするのが良いでしょう。

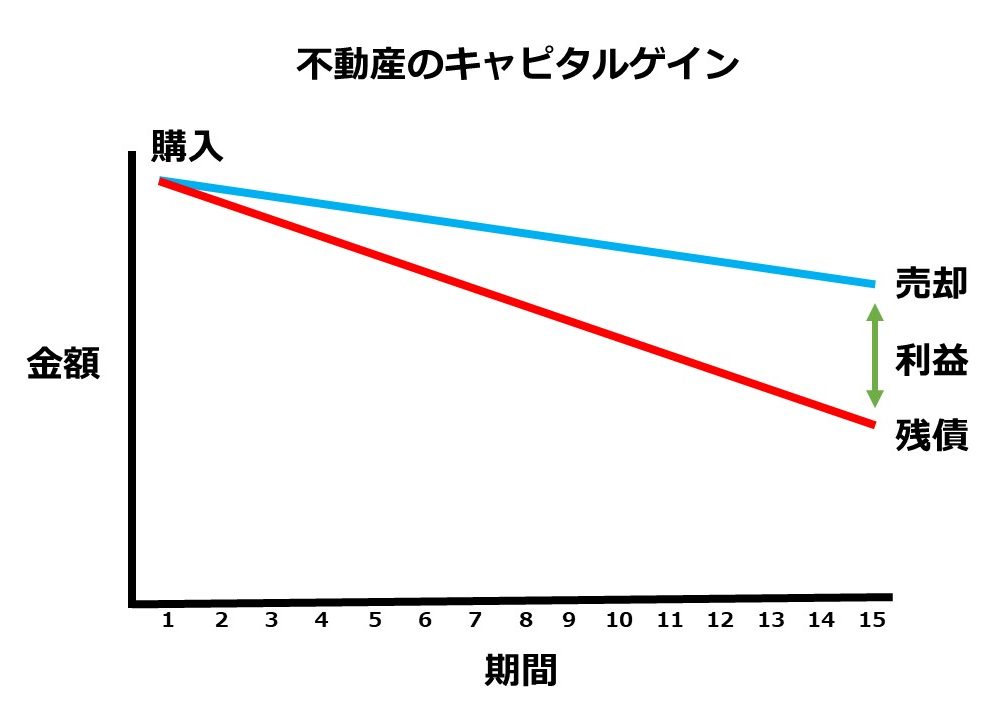

2-2.キャピタルゲイン 不動産売却時の利益

キャピタルゲインは保有不動産を売却した時に出る利益のことです。

不動産投資以外でもキャピタルゲインという言葉は使われますが、不動産投資のキャピタルゲインの特徴は、購入価格より売却価格が下回っても利益が出ることです。

図のように例えば株などの金融資産は購入時の価格を売却時の価格が下回った場合は赤字になります。

不動産の場合は購入後基本的に経年劣化で価格は下がります。ただ、価格が下がるペースより返済元本の返済が早ければ売却時に利益が出ます。

例えば1億円の物件を1億円の融資(金利1.3%,期間30年)を受けて購入して、10年後9000万円で売却できたとします。

これが株などであれば1000万円の損になりますが、不動産の場合は10年間返済をしているため利益が出ます。

今の例の融資の場合は10年後の残債が約7000万円となっているため、粗利で言えば2000万円利益が出る形になります。

不動産投資のキャピタルゲインは購入価格<売却価格で出るのではなく、売却価格が購入価格を下回ったとしても残債<売却価格となれば利益が出るということを覚えておいてください。

3.不動産投資のシミュレーション 収入 <賃料収入の考え方>

インカムゲインやキャッシュフローを予測するために重要なのが、不動産保有時の収入と支出をシミュレーションすることです。

収入に関して必要なのは空室率と家賃下落率です。

3-1.空室率は5%程度で見る

空室率は5%程度で見ておきましょう。

建物が古くなってくると10%~20%程度で見る人もいますが、古い物件でも空室率5%に出来る運営をするようにしましょう。

これは決して甘く見るという事ではなく、空室率5%以下実際築古でも家賃設定や条件を変えることで通常の管理をしていれば達成できる数字です。

シミュレーションする上では空室率が上がるのは築年数ではなく、人口が減っているエリアであることや、まともな賃貸管理を行わないことによって主に発生します。

築年数に依存する数字ではないため、5%以下の空室率で運営できる管理をするようにしましょう。

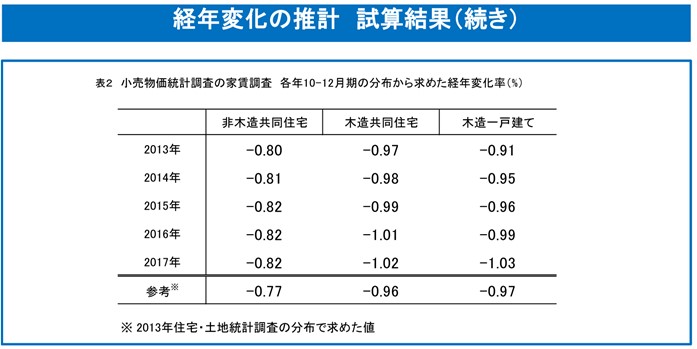

3-2.家賃下落率は年1%

家賃の下落率は1%で計算してください。

統計局のデータにある通り、家賃の下落率は全て1%弱です。

1%の家賃下落率で計算しておけば大きなずれはないでしょう。

4.不動産投資のシミュレーション 支出

不動産投資のシミュレーションをする為に必要な支出の項目と金額を解説します。

4-1.返済

まず一番大きな支出としては返済があります。

毎年の返済額を知るにはローン計算のアプリ・ツールを利用するのがおススメです。

紹介したアプリ・ツールで出てきた年間返済額をシミュレーションに入れましょう。

私はここ数年このアプリを使ってローン計算をしています。

シンプルで分かりやすい為重宝しています。

アンドロイドでは私は使った事がないため、これということは出来ないのですが「ローン計算」で検索すると良いアプリが出てくると思います。

パソコンでローン計算をしたい人はこちらが使いやすそうです。

アプリでもブラウザでも出来ることは同じなので、利用しやすい環境の者を利用してください。

4-2.年間費用 固定資産税・都市計画税

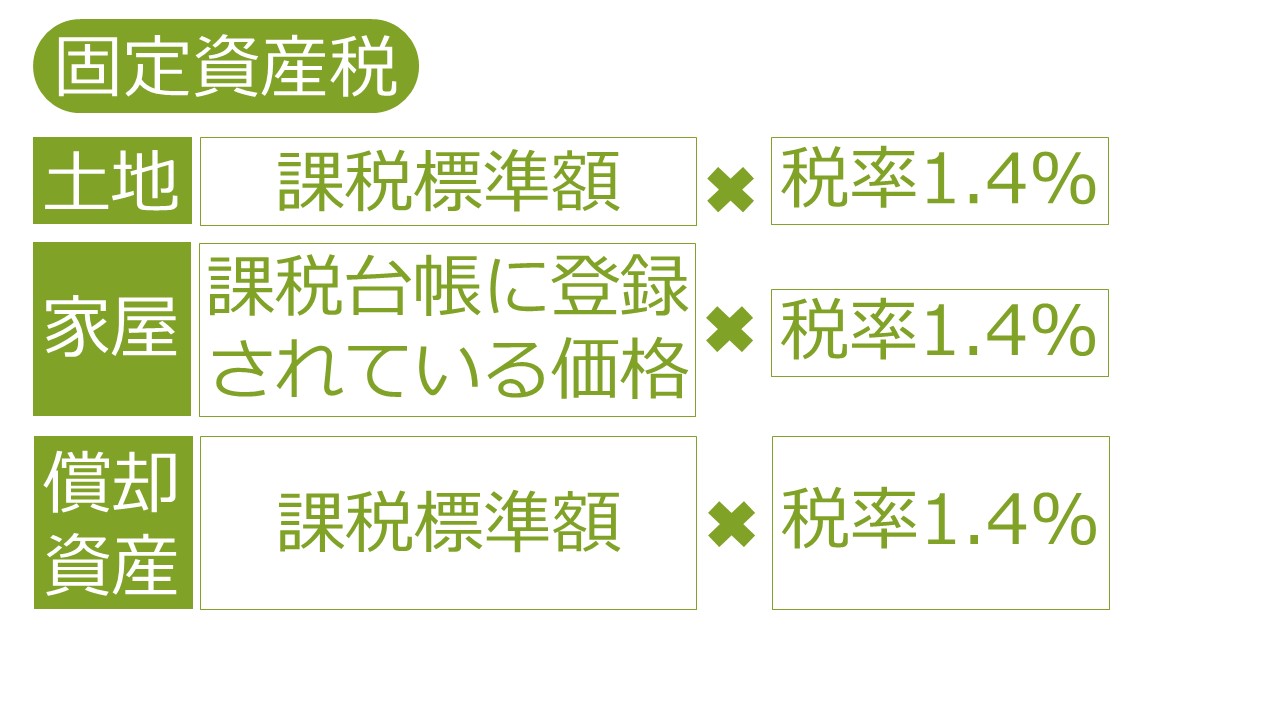

固定資産税・都市計画税は不動産を保有することで発生する税金です。

似たような税金の為、私たちは「固都税」と略すことが多いです。

固都税額は金額を不動産を紹介してくれている会社に確認するのが一番早いです。

物件資料の中に評価証明が入っていれば以下の計算式で算出できます。

4-3.年間費用 所得税・法人税・住民税

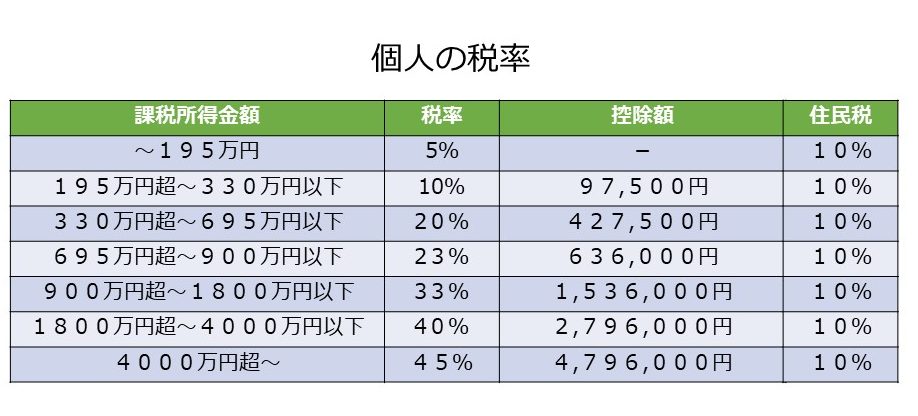

所得税・法人税・住民税はそれぞれの人の年収や個人か法人かによって変わってくる費目です。

課税所得によって税率が変わってくるので、下記の表を参考に計算してみてください。

ポイントとしては年収や売上ではなく、課税所得であることと、不動産所得をプラスして税率が上がることもあるので注意が必要です。

4-4.月間費用 賃貸管理費

賃貸募集・集金・物件管理等、賃貸管理を委託する場合に掛かる費用です。

一般的には5%+消費税なので、5.5%程度で計算しておくと良いでしょう。

委託する会社によっては管理費無料のところからサブリースや民泊・シェアハウス運営等で20%~30%程度かかるところまで様々です。

管理費の金額だけでなく、自分の目的に合った管理会社を選ぶようにしましょう。

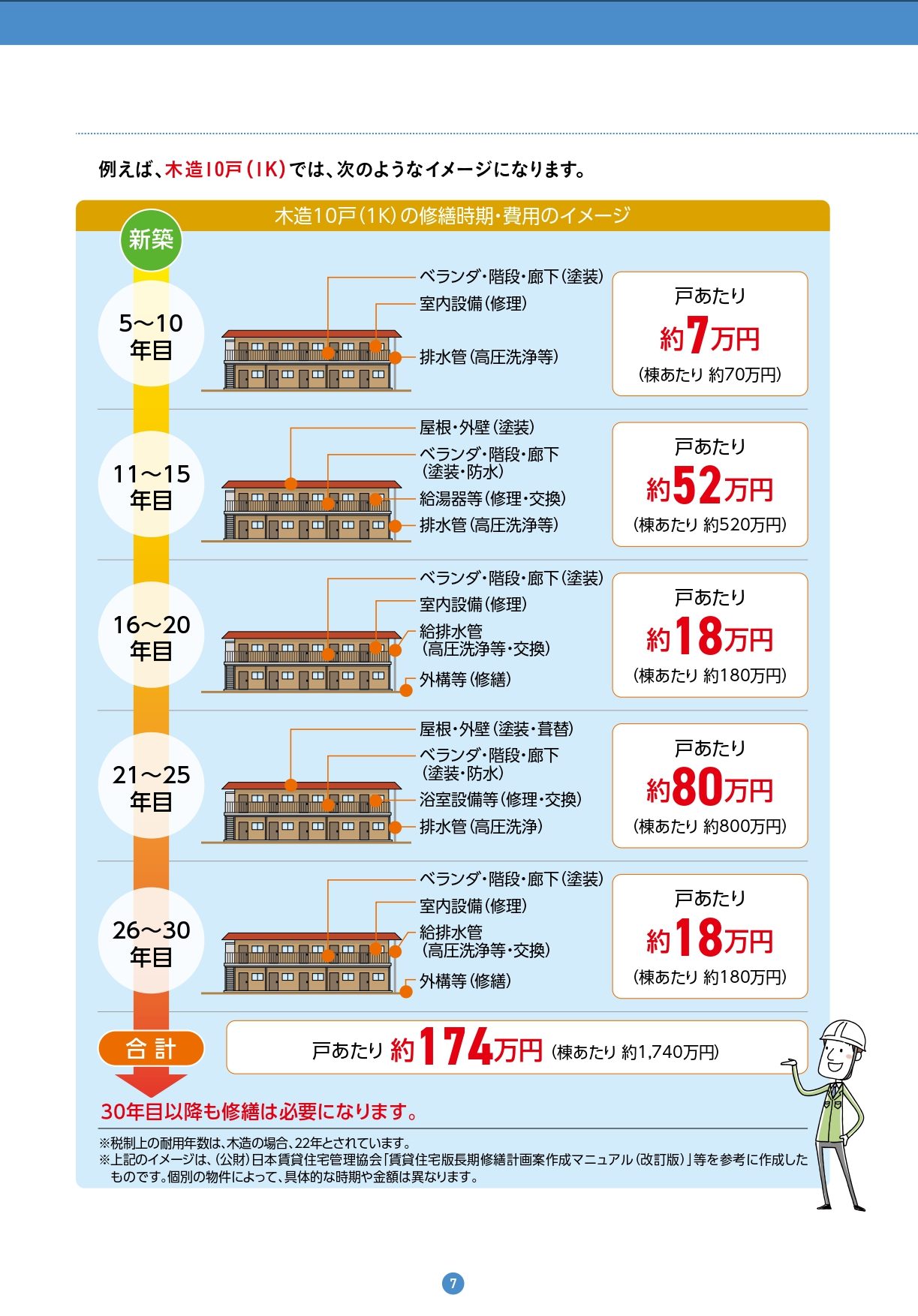

4-5.積立費用 修繕積立金

原状回復や大規模修繕に掛かる費用を自分で積立てる金額です。

築年にもよりますが、年間家賃収入の2〜5%みておくと良いと思います。

より詳細なシミュレーションをしたい場合は国交相の計画修繕ガイドブックを参照してここの数字を入れてみてください。

4-6.月間費用 マンション管理費・マンション修繕積立金

区分マンションにのみ存在する経費で、マンションの管理組合に対して支払う費用です。

マンション共用部の維持管理や、マンション全体で必要になる修繕に使われます。

東京カンテイプレスリリース/首都圏 マンションのランニング・コスト最新動向2020年5月7日

この東京カンテイのデータによると、管理費は新築時から10年目に7割程度となり、それ以降は一時的に上がる時期もありますが、長い目で見ると一定。

修繕積立金は、新築時から10年目で約倍となり、それ以降はなだらかに上がっていきます。

10年目以降はどちらも一定で計算してみるか、年1%程度上げて行けば大きくずれることはないかと思います。

4-7.月間費用 清掃費

共用部の清掃費用は月1回で5千円、月2回で1万円程度で計算してみてください。

エリアや清掃業者の数にもよりますが、大まかにはこの数字で良いと思います。

4-7.月間費用 その他費用 インターネット無料等

最近はインターネット無料の賃貸でなければ競争力がなくなってしまっています。

ネット無料にする料金は戸数・会社数・エリア等で変わってくるため一概に言えませんが、10戸当たり1.5万円で見ておけば大きくずれないと思います。

他に掛かる費用があればそれもここで入れてください。

5.不動産投資のシミュレーション 売却

4章でインカムゲインのシミュレーションの為の計算根拠を解説しました。

5章では売却のシミュレーションをするための情報です。

売却価格は売却時の相場利回りと土地値から決まってきます。

相場利回りから逆算した価格より土地値の方が高ければ土地値が優先されます。

5-1.売却価格は売却時の相場利回りから決まる

売却価格は売却時の相場利回りから決まります。

収益物件は利回りを中心に売買されるため、土地がいくら、建物がいくらで合計いくらというような値付けは基本的にはされません。

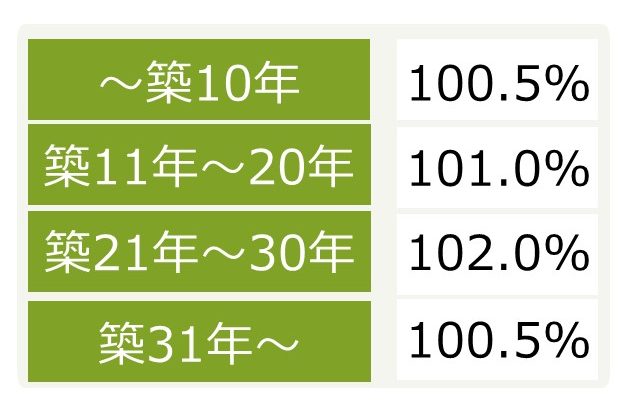

相場の利回りは購入時を100%とした場合以下の率で徐々に上がっていきます。

AIなどの計算ではありませんが、これまでの市況や現在の新築〜築古の物件の価格差をみても大きくずれてはいないと思います。

私たちが制作したシミュレーションツールもこの数字で計算しています。

こちらも確実にこうなるわけではないのですが、およそ近い数字として考えて計算してみてください。

5-2.土地値が上回る場合は土地値になることも

例えば土地の実勢価格が3000万円で、利回りから逆算した時の価格が2500万円になるとします。

この場合は土地実勢価格が優先されることがあります。

実勢価格はシミュレーション上計算が難しいため、売却時に実勢価格が上回っていたら価格を土地実勢価格に近付けるという事だけ理解しておいてください。

5-3.売却経費 4%程度

売却の仲介手数料、抹消登記費用等合わせて売却価格の4%程度で計算してください。

5-4.譲渡所得税

個人の場合は1月1日時点で丸5年未満なら40%、丸5年以上なら20%で計算してください。

法人の場合は譲渡所得税はなく、法人の利益として法人税の課税対象となります。

6.まとめ

不動産投資のシミュレーションの考え方とやり方を解説しました。

不動産投資でだまされたり、大きなリスクを負わないようにするためには、シミュレーションが必須だと考えています。

本当に簡易的なシミュレーションはポータルサイトのシミュレーションを使ってもらえば良いと思いますが、意思決定に利用するのはリスクが高いです。

本ページで解説した内容を自分に合わせて多少修正するか、PLACで同じ考え方で作ったツールでシミュレーションして下さい。

このツールは公開はしていませんが、お問合せ頂いた方であればツールでシミュレーションをして解説できます。

自分で作っても良いですし、PLACに相談に来てもらっても良いので、必ずシミュレーションをして不動産投資の意思決定をするようにしてください。

コメント