不動産投資は融資を知ることから始まります。

私が不動産屋になる前、不動産投資の初心者だった時も、自分がどんな金融機関でどんな融資が受けられるかの確認から始めました。

理由は2つあります。

一つ目の理由は不動産投資の融資は全ての人、物件が受けられる訳ではないからです。

不動産投資初心者は自宅を探す時のように、無意識に物件探しから始める人も多くいます。

不動産を買う訳ですから物件探しから始めるのは当たり前のように思えますが、不動産投資は違います。

例えば住宅ローンは定期収入のある方で、ある程度の金額までであれば融資が受けられるため、物件探しから初めてもある程度融資については定型であるため探しやすいと思います。

しかし、不動産投資の融資は、年収や職業・居住地などの個人の属性や、物件の構造・築年数・エリアなどで、融資を受けられる金融機関や条件が変わってきます。

基本的には自分の居住地から1時間程度の範囲に本支店がある金融機関からしか融資は受けられません。

物件も同じで、当該金融機関の本支店から1時間程度のエリアが一般的です。

理由としては金融機関の担当が何かあったときに顧客や物件の現地にいく必要があるためです。

全国に本支店のあるメガバンクやノンバンクであればエリアに縛られず物件を探すこともできますが、メガバンクは融資条件が厳しく、なかなか使える人はいませんし、ノンバンクも金利が高く利益を出す難易度が高いため初心者で使う場合は注意が必要です。

二つ目の理由は、不動産投資の利益は単純に物件の利回りで決まる訳ではなく、融資との組み合わせで決まって来るからです。

不動産投資で利益を出すためには将来の収支シミュレーションが不可欠です。

収支をシミュレーションをするには融資の条件を把握しなければ作成できません。

融資条件である金利、期間、融資割合は自分が受けられる金融機関によって大きく変わります。

例えば金利以外の条件が同じであれば、利回り10%の物件を金利4%で融資を受けるのと、利回り8%の物件を金利2%で受けるのでは利益は同じになります。

相対的に利回りが高い方が全体のリスクは高くなるため、同じ利益になるのであれば利回りが低い方がお得になります。

このように、物件探しから決定まで全ての意思決定に関わって来るのが融資です。

不動産投資は融資を知ることから始まりますし、融資を攻略できれば大きな利益を目指すことができます。

本記事では自分がどんな金融機関からどの程度の融資を受けられる可能性があるのか、なぜ金融機関は融資をしてくれるのかなど、不動産投資の融資を初心者の方に分かりやすく伝えられたらと思っています。

また、金融機関に相談へいくための準備としてプロフィールシートが必要になります。

このプロフィールシートのテンプレートもダウンロードできるように用意してあるので必要であれば使ってください。

目次

1.あなたが受けられる可能性がある融資枠は年収の10〜30倍程度

少し乱暴ですが、まず結論から言えば、ある程度簡単に受けられる融資総額は、およそ年収の10倍〜30倍程度です。

この範囲内でリスクも含めて最も自分に利益が出る物件と融資の組み合わせを探してください。

この融資枠は一つの金融機関だけではなく、自分が受けている融資の総額です。住宅ローン、奨学金、車のローンなども含まれます。

融資総額に上限がある理由は、金融機関が融資をするかどうか判断する基準が取りっぱぐれないことと、破綻させないことだからです。

それぞれ解説します。

1-1.金融機関が融資をする基準1 とりっぱぐれないこと

金融機関が最低限担保したいのは、とりっぱぐれない事です。

とりっぱぐれない為に、何かあった時に不動産を売却することで返済できる金額までの融資にしようとします。

物件の評価額は金融機関によってまちまちです。

土地は、相続税路線価ベースで計算されることが多く、建物は築年によってはマイナスの評価になったり、再調達価格で計算したりなど、金融機関によって変わって来ます。

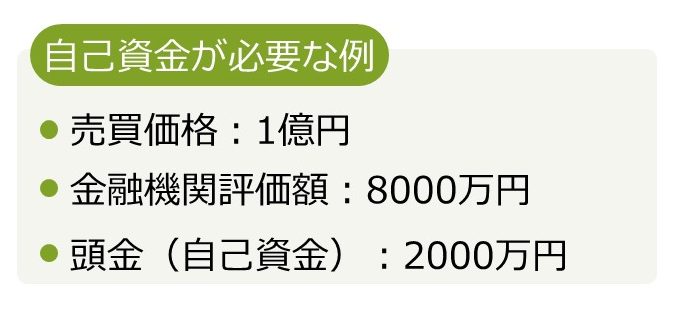

物件価格と金融機関の評価額に乖離がある場合、その差分の自己資金を出す必要があります。

このように、最悪何かあっても物件を売却すれば返済してもらえるかどうかで融資の可否や融資額が決まってきます。

1-2.金融機関が融資をする基準2 破綻させないこと

金融機関が融資をする基準の2つ目は破綻させないことです。

1-1で最悪とりっぱぐれない金額を設定しましたが、それだけでは金融機関の利益はゼロかマイナスにしかなりません。

利益を得るには融資を受けた人が破綻せず、できるだけ長期間返済をしてもらうって多くの金利を払ってもらう必要があります。

破綻するのは返済ができなくなった時です。

返済は基本的には不動産収入からできるように融資を組んでいます。

ただ、不動産収入だけで返済ができなくなった際は、本業のサラリーマン収入等から返済できるかどうかを審査します。

破綻させたくないため、賃料収入が大幅に落ちる(家賃下落や空室率アップなど)、金利が数%上がるなどのストレスをかけて判断します。

このストレスのかけ方や返済比率がどの程度までであれば破綻しないかという判断は金融機関によって変わります。

各金融機関が考える無理のない毎月の返済になる金額が融資額となります。

このように、金融機関はとりっぱぐれないことと、破綻しないことを重視して融資します。

特に破綻しない融資額という事を考えると、融資を受ける人の資産と年収が重要となり、年収や資産状況に応じて自ずと融資額の上限が決まってくるという事になります。

2.属性別 融資が受けられる可能性がある金融機関と融資条件

個人の属性別に融資が受けられる可能性がある金融機関を紹介します。

相談のタイミング・支店・担当によって条件は変化します。

あくまでも融資を受けられる可能性がある金融機関の紹介です。実際に融資が受けられるかどうかは各金融機関に問い合わせて確認をしてください。

2-1.金融資産500万円程度以上

金融資産500万円程度以上ある人であれば、日本政策金融公庫、三井住友トラストローン&ファイナンスでの融資の可能性があります。

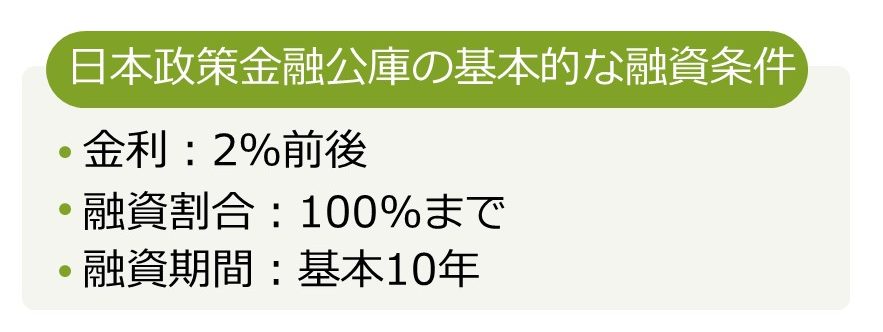

2-1-1.日本政策金融公庫

日本政策金融公庫は不動産投資用の融資と言う訳ではなく、事業に対する融資を受けることになります。

特徴としては、融資期間は10年が基本と他の金融機関に比べれば短期ですが、無担保で自己資金をあまり使わずに融資が組める可能性があります。

日本政策金融公庫の融資一覧

こちらの新規開業資金などで融資の可能性があります。

2-1-2.三井住友トラスト・ローン&ファイナンス

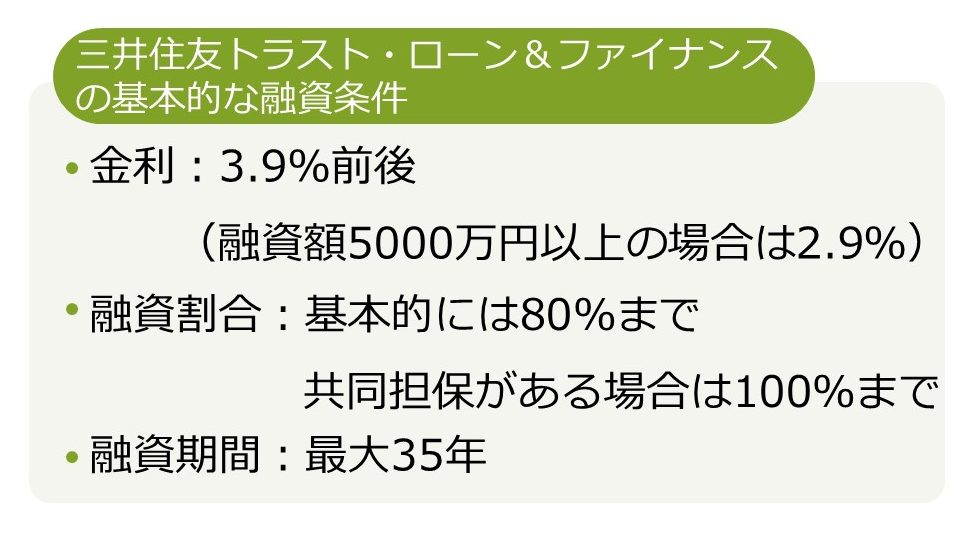

三井住友トラスト・ローン&ファイナンスは不動産担保融資をしてくれる金融機関です。

担保評価の出る物件か、評価の出る物件に対して自己資金を2割程度入れることで利用できる可能性があります。

担保評価が出ていれば、築年が古いなど他行で融資が出にくい物件でも融資をしてくれる可能性があることが特徴です。

三井住友トラスト・ローン&ファイナンスのローンについてはこちら

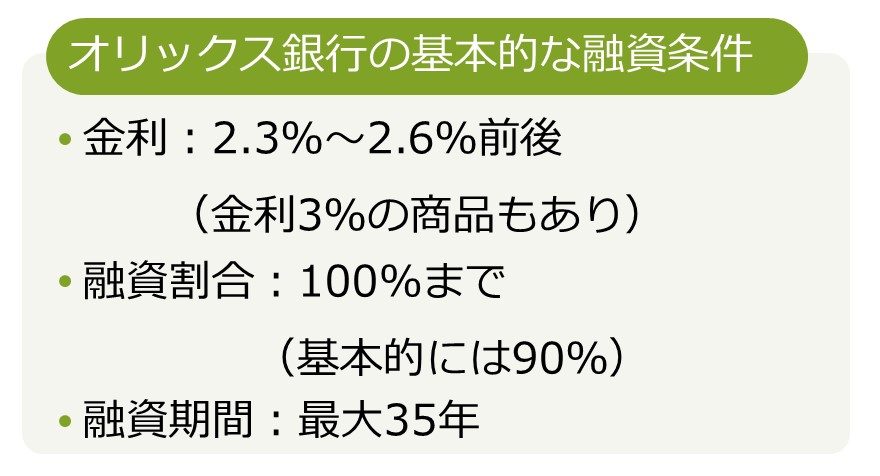

2-2.年収700万円以上、堅い職業、金融資産500万円以上

オリックス銀行での融資の可能性があります。

オリックス銀行はノンバンクの中では属性が厳しいですが、金利など融資条件は比較的良い金融機関です。

基本的には年収700万円以上が条件ですが、少し足らなくても20代で年収500〜600万円程度から相談してみると取扱可能な場合もあるため、年収が少し足らない人も諦めずにチャレンジしてみてください。

2-3.年収1000万円以上、堅い職業、金融資産2000万円以上

地方銀行での融資の可能性があります。

地方銀行全体の特徴としては、ノンバンクや信金などに比べると金利は比較的低いですが、要求される属性が高くなります。

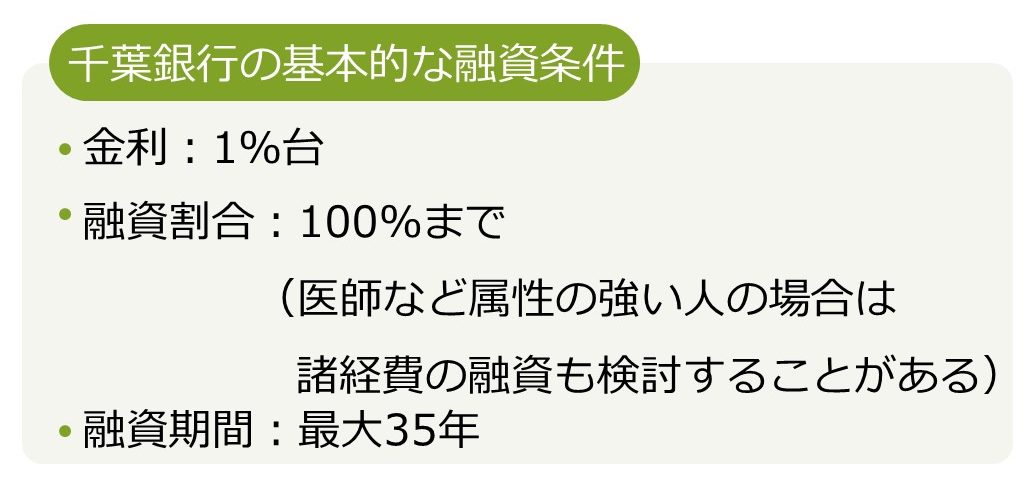

首都圏で言えば、千葉銀行やきらぼし銀行等が比較的不動産投資への融資は積極的です。

千葉銀行を例として紹介します。

ノンバンクは比較的条件が安定していますが、地方銀行は相談タイミングによっても取り扱う扱わないや、融資の条件も変わります。

利用したいタイミングで都度確認すると良いでしょう。

2-4.金融資産5000万円以上程度

都市銀行での融資の可能性があります。

都市銀行全体の特徴としては、年収や職業よりは資産家かどうかを重視しています。

資産家を対象として節税のための不動産ローンを扱うことが多いです。

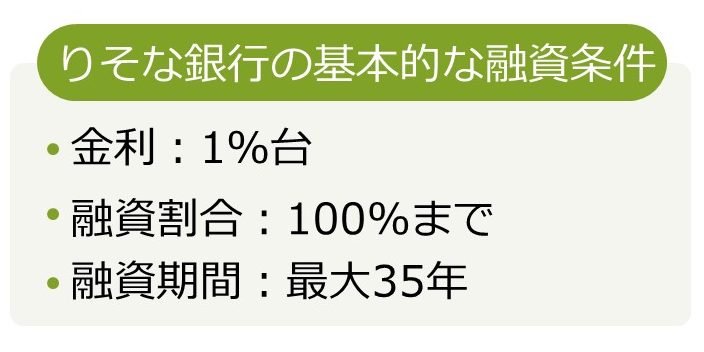

現時点でサラリーマン対象の不動産投資ローンを前向きに取り組んでいるのはりそな銀行です。

2-5.どんな属性でも取り扱ってくれる可能性がある金融機関

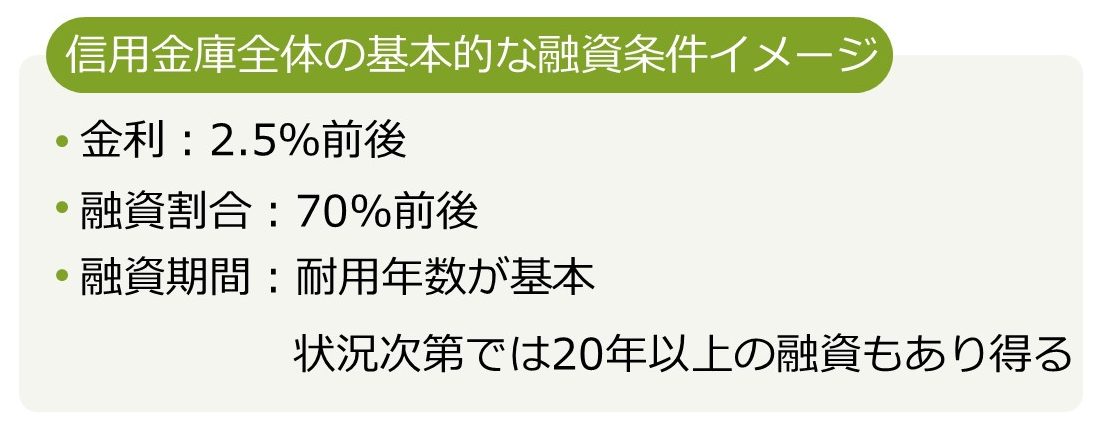

信用金庫・信用組合などは、これまでご紹介した個人属性出ない方でも融資を受けられる可能性があります。

信金・信組の特徴としては、エリアは狭く、金利は2%台ですが、定型の不動産ローンがないことがほとんどなので、タイミング・担当・支店によっては融資をしてくれる可能性がある金融機関です。

ただ、基本的には自己資金としてを物件価格の3割程度は入れることを求められることが多いため、ある程度の金融資産は必要だと思ってください。

3.自分が融資を受けられる金融機関を探す為の4つのステップ

1章2章は大まかに自分が利用できる金融機関や融資枠のイメージを紹介しました。

3章では、具体的に今、自分がどこの金融機関で融資を受けられるかを確認する方法をお伝えします。

1番早く実情が分かるのは融資に強い不動産会社に相談に行くことです。

うちの会社もそうですが、融資に詳しい不動産会社であれば最新の融資条件を知ることもできるためおすすめです。

また、同じ金融機関でも相談するタイミングや支店によって融資条件が変わることがあります。

融資に強い不動産会社は融資が出やすい支店や担当者を知っていることがあります。

この場合、自分で先に他の支店に相談してしまうと支店を移管できなくなったりすることもあるため、自分だけで金融機関を探すのは注意が必要です。

【自分が融資を受けられる金融機関と条件を知りたい人の相談窓口】

とは言え、不動産屋さんに頼らずに自分で融資を受けられる金融機関や条件を知りたいという人や、不動産屋さんが言っていることが本当かの確認を自分でしたいという人はこのまま読み進めてください。

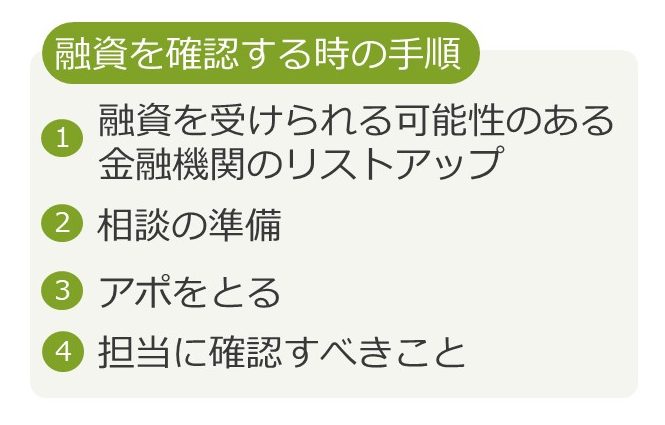

うちの会社で融資を確認する時の手順としては以下の通りです。

3-1.融資を受けられる可能性のある金融機関のリストアップ

冒頭お伝えした通り、融資を受けられる可能性があるのは自分の住民票のある住所から1時間以内に本支店のある金融機関です。

他にも自分や配偶者の実家があるエリアの金融機関や、本支店が1時間以内になくても取り扱うノンバンクなど、少し特殊な形もありますが、基本的には上記のエリアです。

実家付近の金融機関も確認したければしてみても損はないので確認してみましょう。

3-2.相談の準備

リストアップができたら相談するための準備をしましょう。

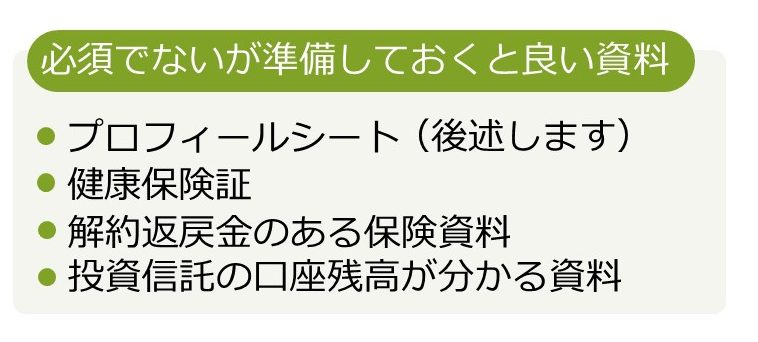

準備は個人の属性情報をまとめたプロフィールシートの作成と、相談するための物件を準備することです。

3-2-1.属性資料の準備

融資の審査を受けるには、年収や職業など審査に必要な情報があります。

まずそれを準備しましょう。

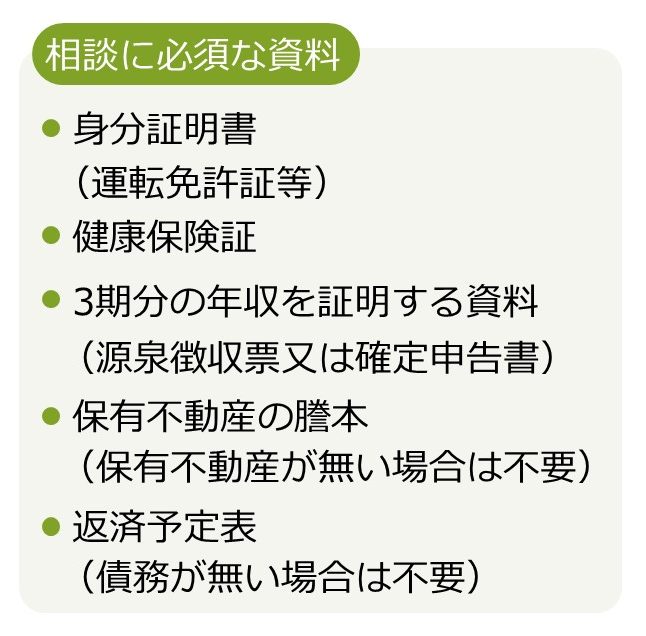

相談に必須な資料は以下の通りです。

3-2-2.プロフィールシートの作成

3-2-2.プロフィールシートの作成

以下からダウンロードして書き方を参考に作成してください。

このプロフィールシートをダウンロードして必要事項を記入してください。

3-2-3.物件資料の準備

相談する金融機関から1時間以内程度でいけるできるだけ築の浅い物件の販売図面や謄本などの物件資料を用意しましょう。

理由は、希望する物件を持たずに自分がどの程度の融資を受けられるかだけ確認したいという相談の仕方だと、あまり真剣に相談に乗ってもらえない可能性がある為です。

金融機関の担当の立場に立つとわかりますが、忙しい中で具体的に進めるかどうかわからないただ話を聞きたいというだけの人への対応は前向きにはできません。

まだ探し始めで本当にその物件が欲しいかどうかわからない状態でも構わないので、質の高い話をするために相談できる物件を準備するようにしてください。

3-3.アポをとる

金融機関リストアップと相談の準備ができたら次はアポを取りましょう。

具体的には金融機関の代表電話に電話をして、不動産投資の融資担当者につないでもらってください。

ここで不動産投資を考えていて、物件資料や年収などが分かる資料は準備したので融資の可否や融資条件の確認をしたいと伝えてアポをとってください。

本記事で紹介した資料以外にも必要資料がある場合があるため、事前に準備しておく資料があるかどうかを確認して必要資料を準備するようにしてください。

3-4.相談時に確認すること

相談時は今後不動産投資のシミュレーションをする上で必要な内容を確認するようにしてください。

・融資の可否

・融資条件

金利・期間・融資割合・その他条件

・融資可能な物件

エリア・構造・築年・入居率・用途(居住用か店舗などの事業用かなど)など。

・その他

最近融資した事例などを聞くと参考になることがあります。

以上の手順を繰り返すことで、自分が使える金融機関や融資条件・物件がわかり、収支シミュレーションを作成することが出来るようになり、物件探し・検討ができるようになります。

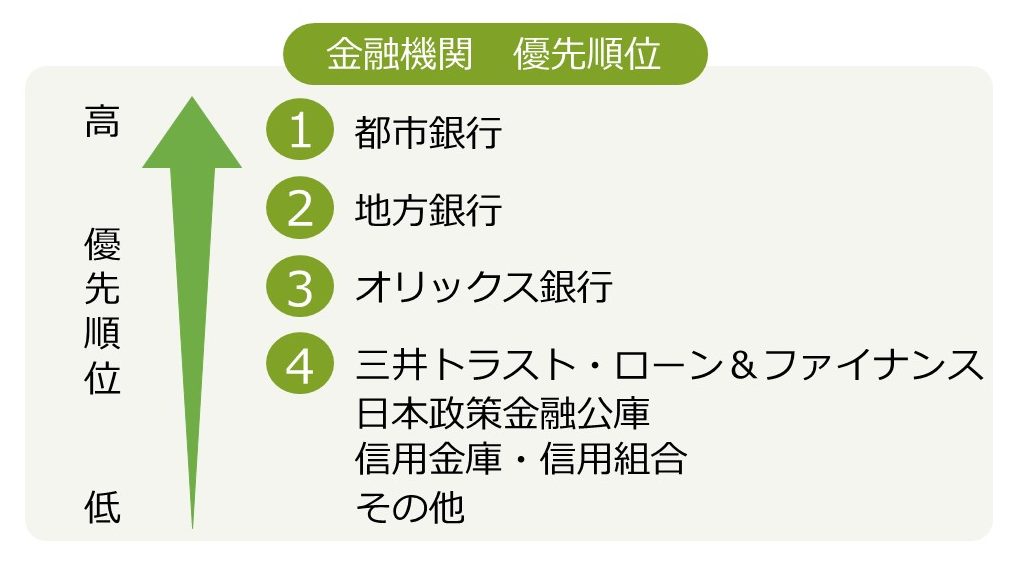

4.金融機関の選び方 〜どの銀行で融資を受けるべき?順番は?〜

3章までで自分が今使える金融機関が全て把握できたとします。

複数利用できる金融機関があった場合、どのような優先順位で使っていくと良いのでしょうか。

結論から言えば、属性の条件が高く、融資の条件が借りる側にとって良い金融機関から順に利用していくことをおすすめします。

理由は、どの金融機関を利用したとしても個人が受けられる融資枠は1章で紹介した通り年収の10倍〜30倍程度です。

属性の条件が高い金融機関は融資枠が年収の10倍程度までであることが多く、先に属性条件の低い金融機関を利用してしまうと、属性条件が高く、融資条件の良い金融機関が使えなくなってしまうからです。

例えば、オリックス銀行は年収の10倍程度までが総融資額で、三井住友トラスト・ローン&ファイナンスは30倍程度までが融資総額です。

先に三井住友トラスト・ローン&ファイナンスで年収の10倍程度まで融資を受けてしまうと、総残債が年収の10倍を超えてしまうため、オリックス銀行は利用できなくなってしまいます。

このように、まずは属性条件が厳しい金融機関から利用していくことで、最大融資枠の範囲で最も割の良い融資を受けられる可能性が高くなります。

5.融資条件の選び方? 〜どこまで融資を受けて良いの?融資条件はどこまで大丈夫?〜

金利は安ければ安いほど良いですが、期間や融資割合はどうすると良いでしょうか。

融資期間は長くなればなるほど1回あたりの返済額が少なくなり、返済できなくなるリスクが低くなります。

融資割合は多ければ多いほど初期投資は減りますが、1回あたりの返済額が大きくなるため返済できなくなるリスクが高くなります。

私がおすすめしているのは物件からの収入に対する返済比率が理想は50%、高くても70%程度になる様に、金利・期間・融資割合を設定しましょう。

金利や期間はなかなか選べないため、どうしても欲しい物件があり融資が通るのであれば、返済比率が70%以下になるように自己資金を入れることをお勧めします。

6.不正融資に気をつける 加害者・被害者にならないために

不正融資は絶対に手を出さない・関わらないでください。

数年前に不正融資が明るみに出て不動産業界が大きく変わりました。

積極的に融資をしていた金融機関も融資を出さなくなったり、融資の条件が厳しくなったりしました。

不正融資をした金融機関は業務停止命令を受けるなど大混乱になりました。

自分が不正融資に関わってしまうと、最悪期限の利益の喪失といって、融資を即引き上げられてしまい破綻してしまう可能性があります。

不動産投資は不正に融資を受けなくても、自分ができる範囲で融資を受けるだけでも一定以上の年収アップが見込めます。

FXか仮想通貨などの様に爆発的に利益を出すことに不動産は向かないのですが、爆発的な利益を求めると不正融資を勧めてくる不動産会社も存在します。

不正融資を受けると前述のように破綻するリスクもあるため絶対に手を出さないでください。

ローリスクでミドルリターンを目指す不動産投資を進めていきましょう。

7.まとめ

不動産投資は融資を知ることから始まります。

本記事では自分で利用できる金融機関を探せるようにお伝えしました。

ただ、融資に関しては日々変化がありますし、金融機関毎に融資をする物件を探すためにも結局不動産会社に相談する必要があります。

セカンドオピニオンとして自分で直接金融機関に当たってみることも大事ですが、まずは融資に強い不動産会社へ相談することが成功への近道だと考えています。

本記事を書いている私の会社、PLAC株式会社はここで紹介した金融機関はもちろん20行以上の金融機関との取引実績があり、常に最新の融資情報を収集しています。

私自身も不動産投資をしていますし、これからの日本で老後も安心して暮らしていくには不動産投資は必須だと思っています。私自身も行っていて利益を出しているやり方や一人一人にあった進め方をご案内することもできるので、ぜひ一度相談に来てみてください。

融資についてのご質問やご相談はこの後の問い合わせフォームからお問い合わせください。

コメント