FIREはやめとけと言われるのは本当でしょうか?

FIREがブームとなり、若い世代の人達をはじめ、FIREを目指す人が増えています。

あなたもFIREの実現に向けて頑張ろうと思ったのに、「FIREはやめとけ!」と言われて戸惑っていませんか?

FIREは昔からあるアーリーリタイアなどと違い、必要な資金や達成後のライフプランによって様々な方法がある事が特徴です。

その中であなたが実現出来るFIREの方法はあります。

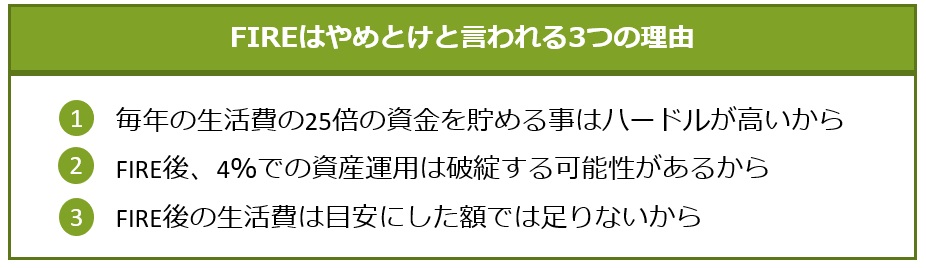

ではなぜFIREはやめとけと言われるのでしょう。

本やブログ、様々な声を聞くとその理由は以下の3つに集約されます。

私たちも一般的に言われるFIREの実現は難しいと考えています。ただし、FIREを目指す事、経済的自立を目指す事自体は今後の将来にとって必要な事ですし、やり方さえ間違わなければFIREは出来ると考えています。

この記事では、FIREはやめとけと言われる理由を3つのポイントからご説明します。

そして、私たちが考える「実際に」達成可能なFIREの方法や、FIREを目指す事が出来る人とやめた方が良い人はどんな人なのかお伝えします。

最後まで読んでいただければ、なぜFIREはやめとけと言われるのかその理由がわかり、その中からあなた自身が実現出来るFIREの形が見つけられると思います。

将来のためにぜひ本記事を参考にして、資産運用の第一歩を踏み出していただければ嬉しいです。

目次

1.FIREはやめとけと言われる3つの理由

FIREがブームとなり、FIRE達成の指南書やブログでの成功話が増える中、FIREはやめた方が良いと言う声も本やブログなどでも聞こえてきます。

これらの意見を集約すると、FIREはやめとけと言われる理由は以下の3つに集約されています。

➀毎年の生活費の25倍の資金を貯める事はハードルが高いから。

②FIRE後、4%での資産運用は破綻する可能性があるから。

③FIRE後の生活費は目安にした資金では足りないから。

一つずつご説明します。

1-1.毎年の生活費の25倍の資金を貯める事はハードルが高いから

一般的なFIREの指標として、生活費が平均的な350万円でも25倍の7500万円の資金が必要だと考えられます。

40歳でFIREするならば社会生活は18年~22年、その間に7500万円貯める事は並大抵のことではありません。

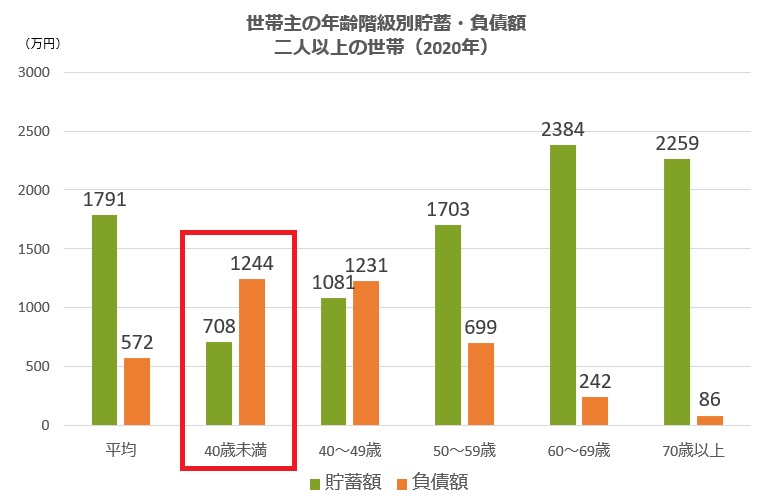

下記の表は2020年総務省発表の世代別貯蓄・負債額です。

40歳未満では家庭のライフイベントが多く出費も多いため、貯蓄額は少ない傾向があります。また、マイホーム購入が多い世代でもあり、住宅ローンなどの負債額がある家庭は、総額としてはマイナスになっていることも多いと考えられます。

また、下記は金融方向中央委員会発表の世代別金融資産保有額の割合です。

金融広報中央委員会 令和2年 家計の金融行動に関する世論調査[二人以上世帯調査]

金融広報中央委員会 令和2年 家計の金融行動に関する世論調査[二人以上世帯調査]

3000万円以上の金融資産を保有している割合は30歳代で0.9%、40歳代で7.6%です。

ここからでもFIREを目指すための資金額の達成にはハードルが非常に高い事が伺えます。

FIREに必要な資金を貯める為にハイリスクな投機で大きな利回りを狙っていくと逆に大きな損失を生む可能性もあります。

FIREを目指すにもかかわらず逆に遠のいてしまう事もある為、資金が足りないならば無理に貯めようとせずコツコツと地道に資金を貯める方法を選びましょう。

1-2.FIRE後、4%での資産運用は破綻する可能性があるから

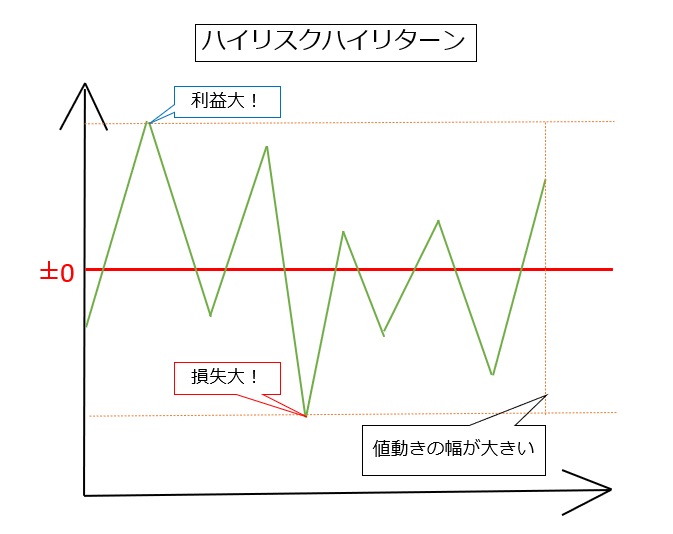

また、「FIRE後、4%で資産運用して資金を減らさない」を毎年維持することも非常にハードルが高いと言えます。投資には必ずリスクがあり利益は一定ではありませんし、マイナスになる可能性も大きいからです。

FIREの考え方では、FIRE後は運用利益で生活するため、積立投資での福利は利用できません。そのため資産運用で年4%を維持するためには、株式投資や投資信託などの運用が必要になります。

商品によってリスクの大きさは異なり、早くFIREしたいがためにハイリスクな投資をすると大きく儲ける可能性もありますが、逆に大きな損失を出す可能性もあり、その場合は資金を取り崩すことになります。そしてそのマイナスがどれだけ続くか予想することは困難になります。

下記は、インデックス型ファンドが連動する株価指数の過去データをもとに資産の種類別の平均利回りを示したものです。

ちばぎんブログ

ちばぎんブログ

国内株式で1%前半、米国株式でも3%前半の利回りとなっており、4%達成する運用は困難なため、高くても3%の運用が比較的達成しやすいと言えます。

これ以上の利回りを目指そうとすればリスクの高い商品を狙うことになり破綻リスクは上がります。

1-3.FIRE後の生活費は目安にした額では足りないから

年間の必要費用が目安にした額のままずっと続くことはありえませんよね。年によってはもっと多くなる年もあれば少なくてすむ年もあるかもしれません。

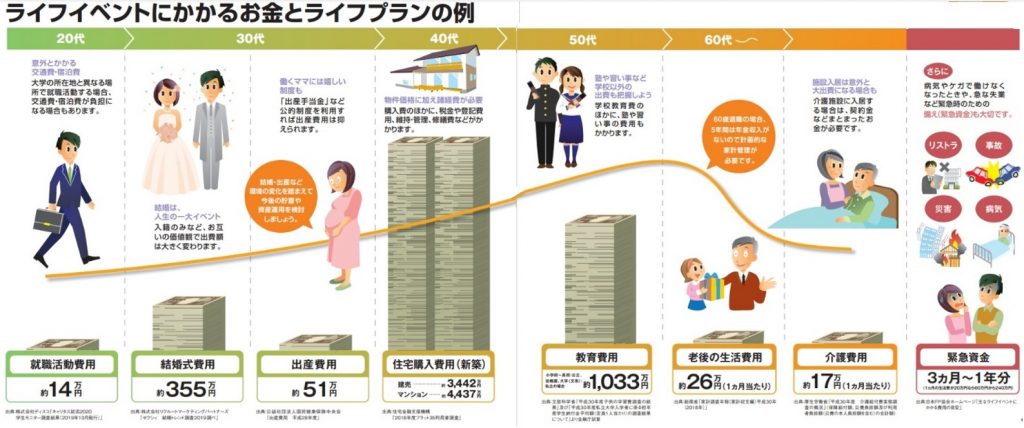

下記は金融庁発表のライフプランの例です。

このように20代から老後まで様々なライフプランが発生し、都度費用が必要になります。FIRE指標で年間支出費用を決めたとしても生き方によって大きく変更する可能性もありますし、貯蓄額が大きく減ってしまう出費がある可能性は大きいです。

上記金融庁の例から考えると人生のライフプランは約6,000万円になります。FIREするための資金にはこの6,000万円のお金も含めて準備しなければ、イベント発生時ごとに資金を取り崩す事になってしまいます。

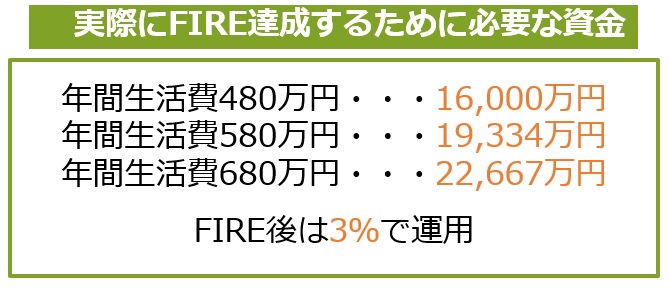

1-4.実際にFIREするために必要な資金は1億円以上

これらの3点から一般的に言われるFIREは、もし達成できてもストレスがある人生になってしまうと考えます。

私たちは実際にFIREを達成するためにはもっと多くの資金が必要だと考え、その金額は下記になります。

この金額は、より達成可能な3%運用で、生活費に必要なライフプランの費用6,000万円を年割にした金額を加えたものです。

ごく普通の生活をしつつ必要となり得るライフプラン費用を考慮して計算しているため、これならば本当の意味で「実際に FIREを達成することが出来る」と言えます。

詳しい計算方法など、実際にFIREするためにいくら必要なのか、詳しくは下記の記事をご覧ください。

FIREを実現するにはいくら必要?1億円以上の資金が必要な理由

また、あくまでもこの金額はリタイア後に完全リタイアするために必要な資金になるため、FIRE達成資金もより高額になっています。

FIRE達成後も副業やパートタイムなどで収入を得る事でこの金額は大きく減少します。

次の章からはFIREを目指せるのはどんな人か、どんな進め方なら実際にFIREが出来るのかご説明します。

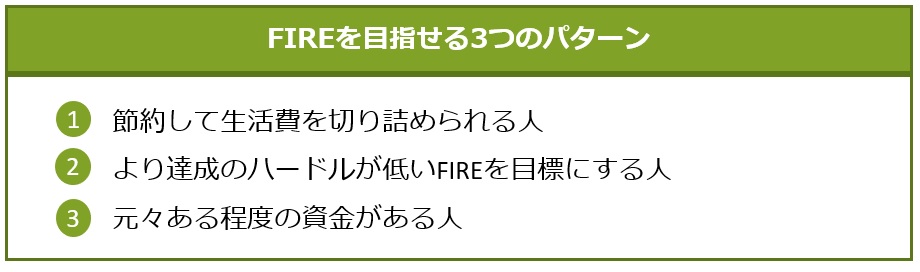

2.FIREを目指せる3つのパターン

達成が難しいFIREですが、方法を考えて気をつけてやる事でFIREを目指すことが出来る人はいます。

以下の3つのパターンの人はFIREを目指す事が出来ます。

2-1.節約して生活費を切り詰められる人

毎月の生活費を切り詰めて生活費を減らすことが可能なら、FIRE達成へのゴールは近づきます。

仮に平均値の25万円ではなく16万円まで毎月の出費を切り詰めれば、年間総支出は192万円になります。それに25倍すると4,800万円がFIRE達成の目標額になり、7,500万円から2,300万円も資金が少なくなります。

当然家族がいればそれだけ支出は多くなるため、例えば独身の人で実家暮らし、質素な生活で大丈夫な人はFIREを目指せるでしょう。

下記はYang Shiさん著書の節約・節税に関する本です。

本気でFIREめざす為のマル秘節約・節税術 | Amazon

本気でFIREめざす為のマル秘節約・節税術 | Amazon

この著書以外でも様々な節約本が出版されていますので、参考にするとFIREへの近道になるかもしれません。

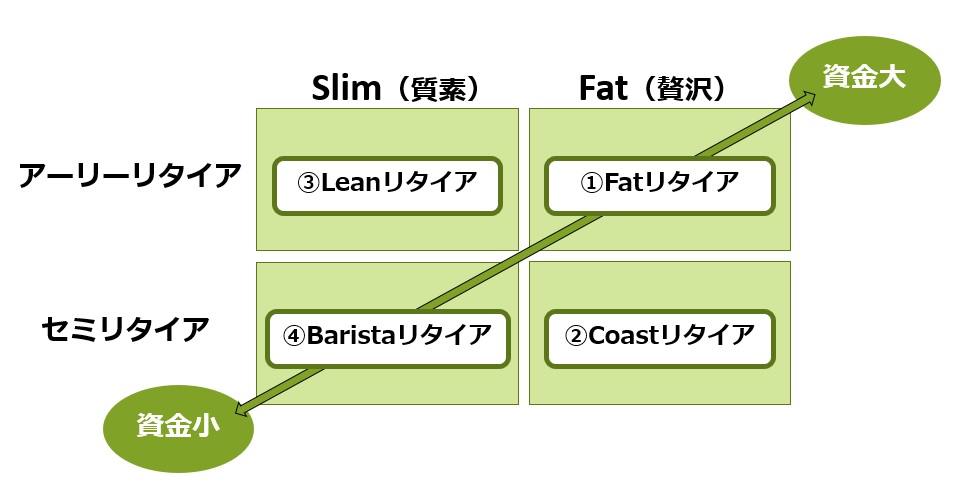

2-2.より達成のハードルが低いFIREを目標にする人

FIREには大まかに4つの種類のFIREがあります。

中でも「サイドFIRE」や「バリスタFIRE」など、パートタイムの仕事等を収支にあわせて柔軟にこなすなど、FIRE後に毎月ある程度の収入を確保する事が前提なら、FIRE達成のハードルは低くなります。

例えば、平均値の月額3万円の資金のうち15万円をパートなどで確保できれば、FIRE資金は7,500万円の半分の3,750万円になります。

FIREの形は人それぞれなので、その形によって目標とする資金は変わります。資金が多ければそれだけ将来の選択肢は広がるため、その都度柔軟に将来の理想を目指すことも良いのではないでしょうか。

2-3.元々ある程度の資金がある人

貯蓄や投資・相続などで、元々ある程度の資金がある人はFIREを目指す事が出来ます。

FIREの達成資金は高額ですが、元々ある程度の資金を持っている人は達成可能の可能性は高いです。

※日本の平均生活費年間300万円のFIRE必要資金7,500万円を目指した場合

※日本の平均生活費年間300万円のFIRE必要資金7,500万円を目指した場合

上記の表は日本の平均生活費の7,500万円をより現実的な3%の利回りで目座いた場合の達成年数です。毎月の積立により達成年数は異なりますが資金が多ければより達成が早い事がわかります。

ここで気を付けるべき事は、必ず堅実な安定した方法で運用することです。

3,000万円資金あったとして、目標達成するためにハイリスクな運用をするとせっかくの3,000万円をすべて失ってしまう可能性もあります。そのように無謀な方法を選ぼうとする人はFIRE達成は不可能です。

目標達成に向かって地道にコツコツと資金を貯められる人ならばFIREは可能です。

3. FIREを実現するために まずは経済的自立を目指そう

FIREを達成するにために、1億円、何千万円もかかるとわかると「自分には出来ない」と考えてしまう人も多いと思います。

しかし前章で述べたようにFIREは様々な形があり、FIRE後の働き方や出来る範囲での投資方法を選ぶ事で自分に出来るFIREが見つかります。

FIREを実現するためにまず目指す事は「経済的自立」です。会社以外で投資収入があれば、自分の自由になる未来の選択肢は大きく広がります。

FIREを目指すためにおすすめの運用方法は下記の3つです。どれも比較的リスクが低く、長期的に利益を出す事が可能な投資方法です。

3-1.不動産投資

不動産投資はアパートやマンション、戸建などの不動産を賃貸することで収入を得る方法です。

不動産投資はFIREするための投資方法としても、FIRE後の投資方法としてもお勧めできる投資方法です。

投資の中でもローリスクで、かつ安定した利益が出しやすいのが不動産投資のみだからです。

自己資金のみで利回り5%の金融商品を購入した場合は年間の収益は10万円しかありません。

しかし、不動産投資では自己資金200万円に4800万円の借り入れを組み合わせることで、5,000万円のマンションを購入することができ、利回りが5%とすると年間の収益は250万円となり、自己資金のみで投資を行った場合の15倍にもなります。

購入するために年収や自己資金等一定の条件が必要ではありますが、最低限の知識を持ち、利益が出る物件を購入することで、リスクを低くでき安定してじっくり利益を増やすことが可能となります。

安定した職業についている人は銀行からの評価が高く、融資で借り入れできる金額が多くなり、少ない自己資金でも高額な物件を購入できるレバレッジ効果が見込めます。

また不動産投資は、購入後の管理や運営を管理会社に委託することが可能です。管理会社のサポートを得ることで手間なく安心して不動産経営を行う事ができます。

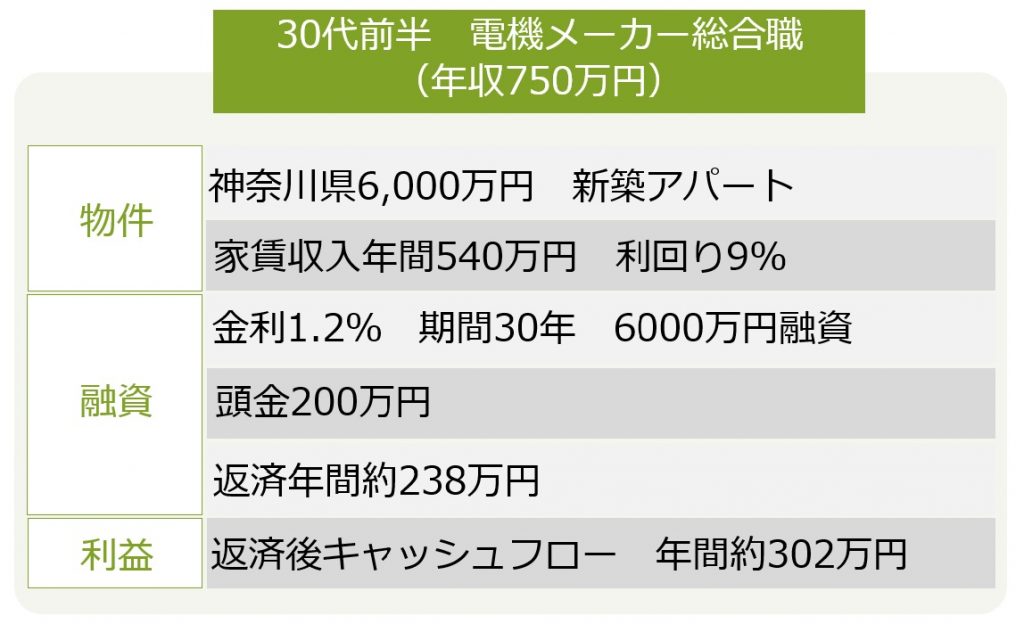

実際に弊社で物件を購入されたお客様の成功事例をご紹介いたします。

こちら年間収入540万円、月々45万円の収入です。返済後でも年間約302万円の収入です。

こちら年間収入540万円、月々45万円の収入です。返済後でも年間約302万円の収入です。

他の投資に比べ、不動産はインカムゲインが大きいため十分な収入源となります。

また、売却する際も購入時より値下がりしたとしても、返済が進んで残債が減っていれば利益になります。

安定した家賃収入を得ながら、適切なタイミングでキャピタルゲインを出すことで、その利益を元手に保有物件の—買い増しも出来、将来に向けての資産形成に大きな期待が持てるのが不動産投資なのです。

→不動産投資に関してより詳しく知りたい方はこちらをご覧ください。

なぜ新築一棟アパート投資を通じて年間540万円の家賃収入を得ることができたのか?

3-2.投資信託

投資信託は株式やFXのように荒い値動きもなく安心して投資でき、運用をプロに任せられます。

FIREを達成するためにおすすめな理由は、投資信託には得られた利益をそのまま積み立てることでさらに増えていく「福利」という効果があることです。これは投資期間が長ければ長いほど雪だるま方式に利益も大きくなります。

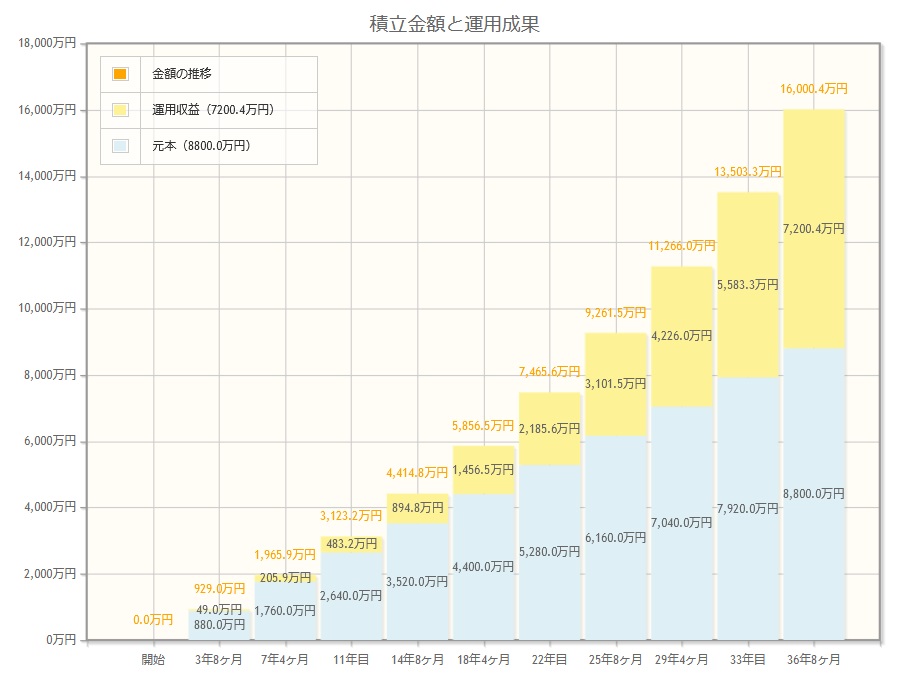

下記は、金融庁の資産運用シミュレーションで、FIREするために16,000万円を目標金額にした場合のシミュレーション結果です。3%の利回りで毎月20万円の積立を37年した場合FIRE可能になります。

シミュレーション参考:金融庁 資産運用シミュレーション

シミュレーション参考:金融庁 資産運用シミュレーション

ここで注意するべきことは、この福利方法はあくまでもFIRE達成までの投資方法です。福利は運用利益をさらに積み立てるため、FIRE後に運用利益を生活費に充てる場合は活用できません。その場合単利運用となりますのでご注意ください。

3-3.インデックス投資

インデックス投資とは、市場全体の動きを表す指標(インデックス)と連動した値動きを目指した投資信託のことです。

前述で説明した投資信託は、インデックス投資と比べられる手法で「アクティブ運用」と言われます。

比較するとインデックス投資の方が下落リスクが少なく長期的に安定した利益が出やすいため、初心者向きの投資と言えます。

また、他の投資信託よりも手数料が安く設定されていることも多いためコスト面でも安心です。

投資対象は、国内外株式・国内外債権・国内外リートの6つです。インデックス投資は1つ購入すれば複数の銘柄を購入したことになり、分散投資としてもリスクを抑えることができます。

インデックス投資は一時的に下落したとしても長期的に見て伸びていくことも多いため、値動きに一喜一憂するのではなく、長期的にコツコツと運用することで結果として手堅く利益を作れる投資法です。

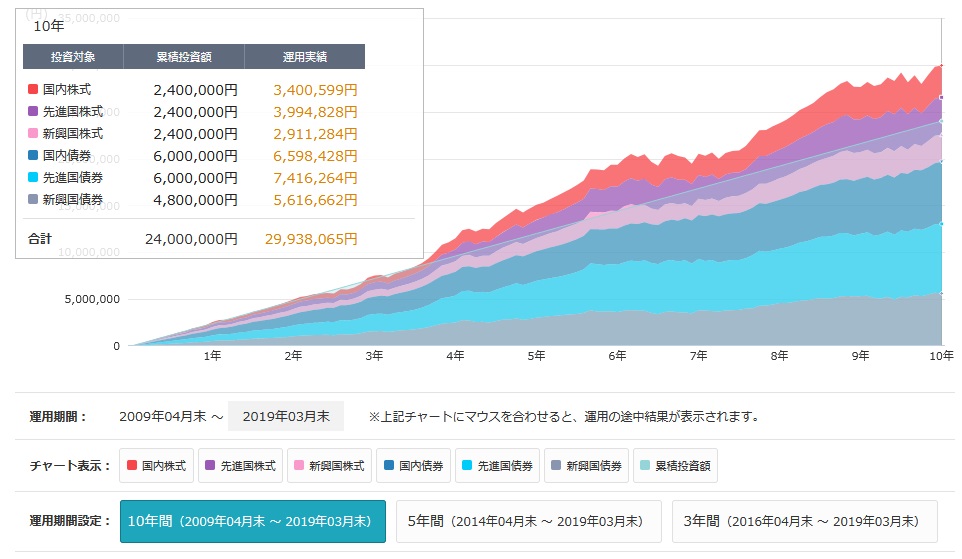

下記は投資信託のシミュレーション同様、毎月20万円ずつ10年積み立てたときの投資結果の一例です。6銘柄で平均2.47%の利回り想定となっていて、16,000万円を達成するには54年かかると予想されます。

シミュレーション参考:三井住友トラスト・アセットマネジメント SMTインデックスシリーズ投資結果

シミュレーション参考:三井住友トラスト・アセットマネジメント SMTインデックスシリーズ投資結果

インデックス投資も比較的リスクが低いためFIRE後の運用でもお勧めですが、3-2投資信託と同様4%を達成することは難しいため、FIREするためにはより多くの資産を貯めておく必要があります。

ここでご紹介した以外にも株式投資やFXなどの投資方法もありますが、ハイリスクで値動きが大きく不安定な投資はそもそも安全性がなく、資産を大きく失う恐れがあるためやらない方が良いです。

長期的な視野で見て無理のない安定収入が見込める資産運用で確実に資産を作ることが大切です。

将来のため、まずは経済的自立を目指して安定した資金作りを目指しましょう。

4.FIREをしたいけど、やめた方が良い2つのパターン

FIREをしたいけど、下記のパターンに当てはまる人やめた方が良いでしょう。

4-1.FIRE達成のためにハイリスクな投資方法で資金を作ろうとする人

FIRE達成のためにハイリスクな投資を選ぶ人はFIREはやめた方が良いです。

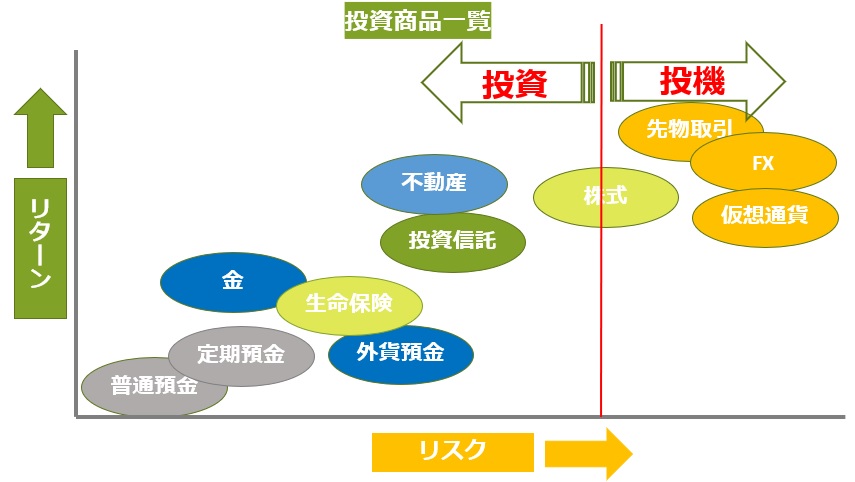

投資には様々な種類がありますが、中には下記の表のように投機と呼ばれるハイリスクな商品もあります。

FIREを達成するために必要な事は、仕事で出来るだけ多くの収入を得て、たくさんのお金を資産形成に回す事。またそれを堅実に運用して確実に資金を貯める事です。

また、FIREは達成までもそうですが、達成後はずっと生活資金確保のため資産運用は続きます。いかに堅実な方法でコツコツと必要な資金を作り続けるかが重要になります。

安易な考えでハイリターンハイリスクな投資方法を選ぶ人は、何十年と続くFIRE生活には耐えられません。

ハイリスクな投資は大きく儲かる可能性もありますが、大きな損失を出す可能性も大きいのです。

せっかく貯めた資金があっという間になくなってしまう事もあるため、ハイリスクな投資を選ぶのならばFIREを目指す事は諦めましょう。

4-2.節約生活が続けられない人

FIREを達成するためには、節約して資金を貯める必要があります。そして、FIRE達成後もその節約生活は続きます。

何か予定外の出費があったり、贅沢をしてしまえば資金を取り崩す事になります。

下記は一般的なFIREの計算式で、平均生活費からのFIRE資金早見表です。

当然のことながら生活費が多くかかればかかるほど、FIREに必要な資金は増えていきます。そしてFIRE後も予定外の出費があればその資金から取り崩す事になります。

「今後の数十年間、この資金を取り崩さないようにしなければならない」というのはかなりストレスを強いられることは間違いありません。

FIREしたら、あとはゆっくり悠々自適に暮らせると思い描いてしまっている人は、その後もずっと長く続く節約生活は難しいのではないでしょうか。

さいごに

この記事ではFIREはやめとけと言われる理由、そしてFIREを目指せる人はどんな人か、実際にFIREを目指すための方法をお伝えしました。

FIREは完全なリタイアを目指すだけではなく、その人その人で副業やパートで自分の好きな事をしながら働いたり、節約を取り入れて生活するなど、リタイア後の柔軟なライフスタイルを見つける事で誰もが目指す事が出来ます。

FIREを目指す事、経済的自立を目指す事は私たちにとって非常に大切な事です。

これからの日本の社会も年金問題や物価上昇など将来の問題は山積みです。会社員だとしても社会制度に守られているからと安心していた時代ではないこれからの未来、経済的自立ができればFIREも含めて将来の選択肢が大きく広がるからです。

より豊かな将来のために、まずは経済的自立を目指して第一歩を踏み出しましょう。

資産運用、不動産投資など、どんな事でもご相談ください。

お問い合わせ

コメント