アメリカから上陸したFIREが日本でも一大ブームとなっています。

しかし、FIREという言葉を聞いたことはあっても、何かわからない人がほとんどではないでしょうか。

FIREとは、「Financial Independence, Retire Early」の頭文字で、経済的自立をして早期引退することを意味する言葉です。

昔からあるアーリーリタイアは、十分な資金がありリタイア後働かずゆとりある日々を送る成功者といったイメージですが、FIREは経済的自立をすることで社会に縛られない自由な生き方を目指すものです。

しかし、実際FIREとは何なのでしょう。

本記事では、FIREがなぜ起こったのか。FIREの考え方や本当に実現可能か、また日本でFIREする場合の違いなど

「FIREとは?」を様々な観点から解説したいと思います。

日本ではまだ新しい「FIRE」をしっかり考えてみることで、皆さんが資産形成に少しでも関心を持っていただければ嬉しいです。

1.FIREとは

アメリカで生まれ、日本でも一大ブームとなりつつある「FIRE」という言葉。この章では「FIREとは?」を様々な観点から掘り下げて考えてみたいと思います。

1-1.FIREの意味

FIREは「Financial Independence, Retire Early」の頭文字をとった言葉です。

Financial Independence(経済的自立)をしてRetire Early(早期リタイア)することを意味しています。

若い年代から投資などで資産を蓄え、なるべく早くにサラリーマン生活をリタイアして自由な生活を目指すスタイルで、特に20代〜30代の若い世代で注目を集めています。

それではFIREを目指す人は何が目的なのでしょうか。

わたしたちはFIREの目的を「経済的に自立して、様々な選択肢を選べる自由を得る事」だと考えています。

お金持ちになる事やリタイアする事が目的ではなく、社会に縛られることのなく人生を選択できること。

雇われなくても自分で自分のお金を賄えて自立出来る事(=経済的自立)が、結果として人生の中の様々な選択肢を選べる自由につながります。

価値観は人ぞれぞれなので、その手にした人生で何をしたいのかはその人によりますが、FIREはあくまでもそのゴールを目指すための手段です。

1-2.FIREとアーリーリタイア・セミリタイアとの違い

比較されることが多いこの三つですが、本質は全く違います。

アーリーリタイアもセミリタイアもFIREの手法の一つです。FatリタイアなどFIREの4つの種類の細かい説明は2章以降で解説しますが、これらも大まかにはアーリーリタイアやセミリタイアに分類されます。

FIREの目的は「経済的に自立して、様々な選択肢を選べる自由を得る事」です。

対して、アーリーリタイア・セミリタイアは、「リタイアする事」です。

昔からもアーリーリタイアという言葉がありましたが、そのイメージは、巨額の資産を成した人が働かずに生きていく、ひと握りの成功者のみが出来る生き方です。

FIREも同じく社会から縛られない生き方を目指す所は同じですが、アーリーリタイアと違いリタイアするしないは選択肢の一つです。経済的自立が出来て社会に縛られない、自分で自分の人生がコントロールできると感じるならば、むしろ働くことをやめる必要もないのです。

セミリタイアは早期退職ではありつつ完全なリタイアではありません。毎月ある程度の収入があることを前提としてリタイアするため資金面でのハードルは低いです。

FIREでもFIRE後に仕事を続けるならFIRE可能資金も少なくて良いですし、FIRE後の運用も4%ではなく3%や2%でも可能となります。

FIREはその考えの柔軟さや選択肢の多さも若い世代からでもチャレンジする人が増える理由のひとつで、アーリーリタイアのようなひと握りの人だけでなく、誰でも目指すことが出来ると考えられているのです。

1-3.FIREのルーツ

FIREの起源は1992年2月に発売された「Your Money or Your Life」(著:Vicki Robin)という一冊の本だと言われています。(日本語版2021年5月発売)

この本は、生きて行く上で切っても切れないお金の使い方を通じて、人生をどう生きるのかを示し、これまで仕事中心が基本だったアメリカ人のライフスタイルに疑問を投げかけました。

この本の出版から約20年後の2010年代、金融危機後のアメリカでPete Adeney(ピート・アデニー)さんが火付け役となりFIREは広がりました。

ピートさんは夫婦で約750万円の年収でつつましく暮らし、余ったお金のほとんどをインデックス投資や賃貸住宅に投資しました。そして20万ドルの自宅と60万ドルが貯まった30歳でリタイアしました。

その経験をブログで公開したところ、ミレニアル世代と呼ばれる20代前半から30代後半くらいの年齢の人々の間で大きなブームとなりました。

ピート・アデニーさんのブログがきっかけで、欧米を中心にFIREというライフスタイルの考え方が広まり、2010年代、FIREムーブメントが起こったのです。

日本では、遅れて2020年代に穂高唯希さんが火付け役となりFIREムーブメントが加熱し始めます。

穂高さんは、給与の8割を高配当株・連続増配株に投資し、金融資産約7,000万円を達成。2019年、30歳にして会社員を辞め、セミリタイアを実現しました。

投資ブログ『三菱サラリーマンが株式投資でセミリタイアを目指してみた』を運営。著書に『本気でFIREをめざす人のための資産形成入門』があります。

1-4.なぜFIREムーブメントが起きたのか

FIREムーブメントが起きたのは「今の生き方に満足できない」「このまま社会に属していても将来が不安」といった将来への夢や希望の薄さからだと考えられます。

昨今の日本では退職金・年金受給率の低下など、会社に所属していても将来への不安が大きい世の中になりつつあります。

FIREという生き方は、そんな不安を抱えた人たちにとって、とても明るい未来に映ったのかもしれません。

会社に所属しなくても生活できるお金を自分で作ることが出来れば将来の不安は少なくなります。

贅沢は出来なくても、普通に暮らせるだけのお金があり、何より社会に縛られることなく自由に人生を選べるという未来がもし叶うのならばと憧れた人々の中でFIREムーブメントは起こったのだと思います。

2.FIREの4つの種類

FIREは「経済的に自立して、様々な選択肢を選べる自由を得る事」です。個々によって経済的自立が出来ている度合いは異なりますし、様々な選択肢の中で働き方を選ぶことも出来ます。

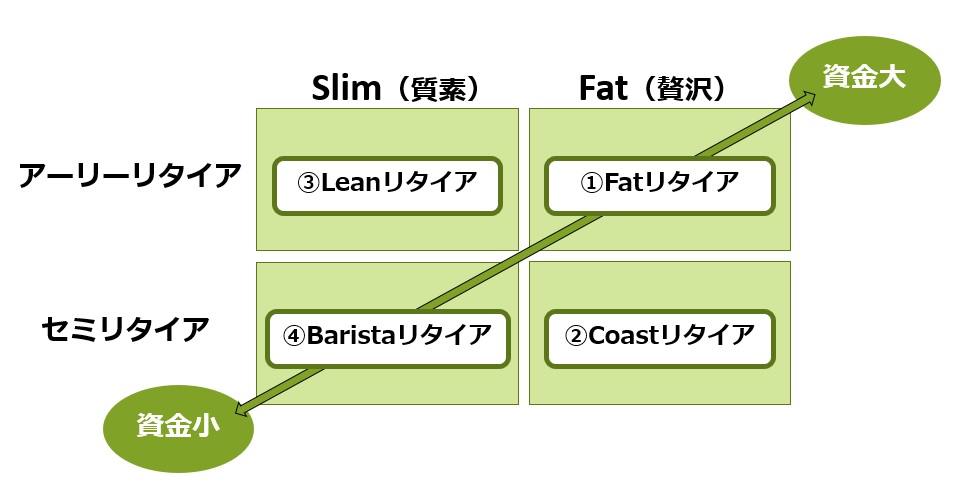

そのような考え方から、下記のようにいくつかのFIREの種類が出来たようです。

FIREの種類

➀Fat(ファット)FIRE:多くの資産形成を実現した贅沢もできる状態での典型的リタイア型FIRE.

②Coast(コースト) FIRE:生活できる資産は確保できているが敢えて働くFIRE

③Lean(リーン)FIRE:倹約しながら最低限の生活費を資産運用して生活するFIRE.

④Barista (バリスタ)FIRE:フルタイムではなく頻度を減らして働きながら生活費を賄うFIRE.

2-1. Fat(ファット)FIRE:多くの資産形成を実現した贅沢もできる状態での典型的リタイア型FIRE.

「豊かな」という意味が含まれたFIREは、皆さんが想像する典型的なリタイア、アーリーリタイアに近いと言えます。

リタイア後も贅沢な暮らしができるほどの高額な資産形成を叶えた人のFIREで、いわゆる資産家と呼ばれるような人のみが出来るスタイルです。誰もが憧れる暮らしですね。

2-2.Coast(コースト) FIRE:生活できる資産は確保できているが敢えて働くFIRE

働き方としてはBarista FIREと同じですが、大きな違いは本来は働く必要がない事です。

もともと仕事に対する不満がなかったり、仕事に対する意欲や楽しさを感じられる人はきっとこのスタイルを選ぶのではないでしょうか。

働かされている・縛られていると感じないため、とても充実した日々を過ごせる気がしますね。

2-3.Lean(リーン)FIRE:節約しながら最低限の生活費を資産運用して生活するFIRE.

起源となったアメリカでもこのFIREが最も一般的なFIREです。

FIREを達成するまで、そして達成後も節約して質素な生活スタイルを送ります。必要最低限の暮らしの中、自由を手にしているスタイルです。

2-4.Barista (バリスタ)FIRE:フルタイムではなく頻度を減らして働きながら生活費を賄うFIRE.

サイドFIREとも呼ばれるFIREで、日本でいうセミリタイアに近い形のFIREです。フルタイムでの就業はせず、一定の収入を得るために仕事を続けるスタイルです。

FIRE後も仕事を続けることを前提としているので、FIREの時期も早く設定することが出来ます。

最も達成しやすいFIREの形と言えます。

様々なFIREの形がありましたが、きっと他にも色々な形があるのでしょう。

FIREはあくまでも自由な選択ができる事です。働くことも働かないことも、FIREすることもしないことも自由です。しかし、その選択肢は経済的自立の先にあります。

それでは、ここまで本記事でお話ししてきたFIREは、一体どれだけの人が実現できるのでしょうか。

3.FIREするためにいくら必要か

FIREするために必要な資金は年間の生活費の25倍と考えられています。

生活費はその人その人によって異なるため、その額によってFIRE可能な資金は下記の表のように変わります。

このように必要な生活費によりFIRE可能な資金は大きく変わることがわかります。当然ながら生活費が多ければ多いほど資金が増えていきます。

FIREの考え方からすると、この資金が貯まればFIREは実現可能と言われています。

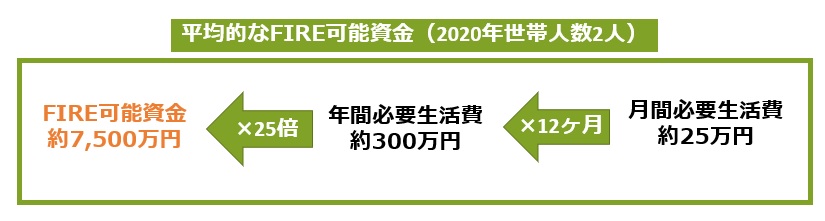

3-1.平均値から見る FIRE可能資金は約7,500万円

FIRE可能資金は毎年の生活費の25倍なので、平均値から見ると約7,500万円です。

下記は1カ月に必要な生活費の平均値として、総務省統計局「2020年 家計調査報告(家計収支編)」を参考にして計算した数字です。

家計調査報告(家計収支編)2020年(令和2年)平均結果の概要

それによると、世帯人数2人の場合における毎月の生活費は約25万円です。つまり、1年間に必要な生活費は「約25万円×12カ月=約300万円」で、FIREの指標の毎年の生活費の25倍から「約300万円×25倍=約7,500万円」になります。

この約7,500万円はあくまでも平均値であり、前述したように年間の支出はその人その人によって異なり、その支出費用からFIRE可能な資金は変わります。

これからFIREを目指す人は、この平均額の7,500万円前後を目安にすると良いのではないでしょうか。

3-2.FIRE可能資金は取り崩してはいけない

3-1で示した毎年の生活費の25倍という資金は取り崩してはいけません。なぜならこの金額はFIRE後の生活費ではなく投資元本だからです。

FIREはこの資金を4%で運用して生活費として賄うことで、貯めた資金を取り崩すことなく生活していくのを目指します。

例えば生活費が300万円ならFIRE可能な資金は7500万円です。

そして7500万円の資金を元手に年4%の資産運用をすることで利益は300万円になり、貯めた資金が目減りすることなく生活していくことが出来ると考えられています。

この「4%」という数字はアメリカ株式の年間成長率とされる7%からアメリカのインフレ率3%を引いたものです。「投資元本(100%)÷支出(4%)」から「生活費の25倍」に設定されています。

日本ではアメリカよりインフレ率は低くなっています。日銀は2013年に年2%のインフレ率を目指すことを発表しました。そこから考えるた場合、「投資元本(100%)÷支出(5%)」から「生活費の20倍」でもFIRE可能かと考えられます。平均生活費で考えると5,500~6,000万円前後となります。

まずは自分にとって必要な支出額を把握して、FIRE可能な資金を確認してみることをお勧めします。

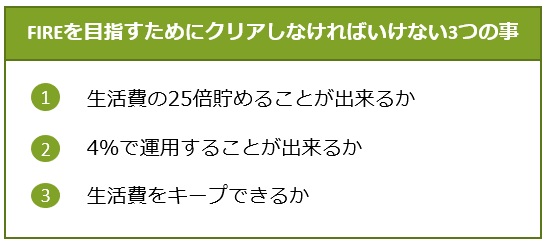

4.あなたがFIREを目指すためにクリアしなければいけない3つの事

この章では、FIREを目指すためにクリアしなければいけない3つの事をお伝えします。

4-1.生活費の25倍貯めることが出来るか

前章でもお伝えしたように、FIREするために必要な資金は年間の生活費の25倍と考えられています。

生活費が平均的な350万円でも25倍の7500万円の資金が必要です。40歳でFIREするならば社会生活は18年~22年、その間に7500万円貯める事は並大抵のことではありません。

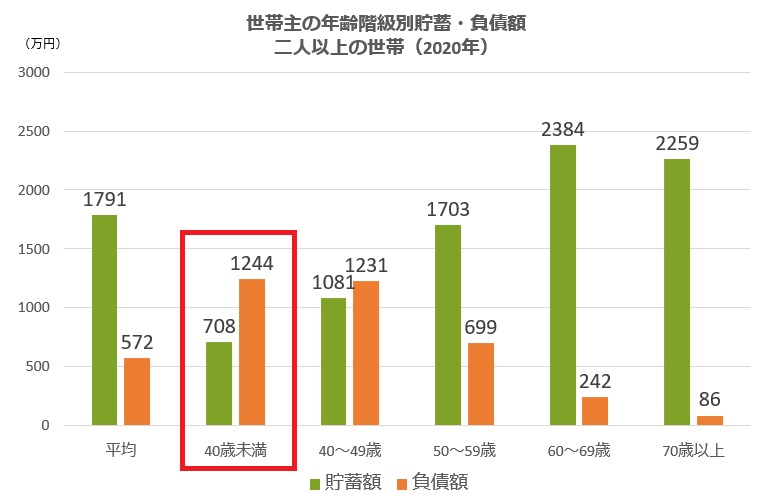

下記の表は2020年総務省発表の世代別貯蓄・負債額です。

40歳未満では家庭のライフイベントが多く出費も多いため、貯蓄額は少ない傾向があります。また、マイホーム購入が多い世代でもあり、住宅ローンなどの負債額がある家庭は、総額としてはマイナスになっていることも多いと考えられます。

また、下記は金融方向中央委員会発表の世代別金融資産保有額の割合です。

金融広報中央委員会 令和2年 家計の金融行動に関する世論調査[二人以上世帯調査]

3000万円以上の金融資産を保有している割合は30歳代で0.9%、40歳代で7.6%です。ここからでもFIREを目指すための資金額の達成にはハードルが非常に高い事が伺えます。

FIREに必要な資金を貯める為にハイリスクな投機で大きな利回りを狙っていくと逆に大きな損失を生む可能性もあります。FIREを目指すにもかかわらず逆に遠のいてしまう事もある為、資金が足りないならば無理に貯めようとせずコツコツと地道に資金を貯める方法を選びましょう。

4-2.4%で運用することが出来るか

4-1で貯めた資金はFIRE後の生活費ではなく、投資元本です。FIREはこの資金を4%で運用して生活費として賄うことで、貯めた資金を取り崩すことなく生活していく事を目指します。

しかしながら、この4%の資産運用をキープすることは非常に困難です。投資には必ずリスクがあり利益は一定ではありませんし、マイナスになる可能性も大きいからです。

下記は、インデックス型ファンドが連動する株価指数の過去データをもとに資産の種類別の平均利回りを示したものです。

国内株式で1%前半、米国株式でも3%前半の利回りとなっており、4%達成する運用は困難なことがわかります。

これ以上の利回りを目指そうとすればリスクの高い商品を狙うことになり危険度は上がります。

4%の運用が出来なければ、FIREするためにより多くの資金の確保が必要となります。仮に3%の運用となった場合、平均生活費300万円だと必要資金は10000円となります。

4-3.生活費をキープできるか

年間の必要費用が目安にした額のままずっと続くことはありえませんよね。年によってはもっと多くなる年もあれば少なくてすむ年もあるかもしれません。

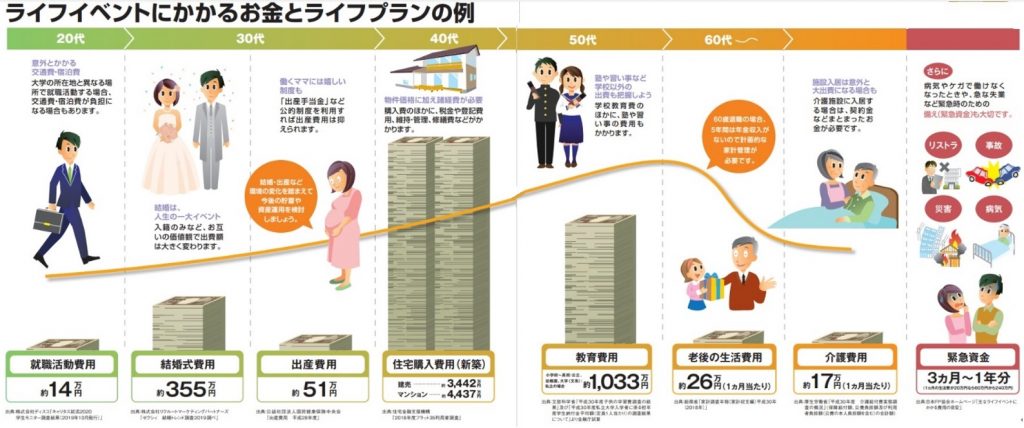

下記は金融庁発表のライフプランの例です。

このように20代から老後まで様々なライフプランが発生し、都度費用が必要になります。FIRE指標で年間支出費用を決めたとしても生き方によって大きく変更する可能性もありますし、貯蓄額が大きく減ってしまう出費がある可能性もあります。

この章では「FIREを目指すためにクリアしなければいけない3つの事」をお伝えしました。

もしあなたがFIREは出来そうにないと感じたとしても、このFIREという考え方にある「経済的自立」は、これからの私たちにとって非常に重要なことです。

日本の社会も年金問題や物価上昇など将来の問題は山積みです。会社員だとしても社会制度に守られているからと安心していた時代ではないこれからの未来、経済的自立ができればFIREも含めて将来の選択肢が大きく広がるからです。

まずは経済的自立をを目指し、安定して利益を出すことが出来る資産運用で、将来のために1歩ずつ進んでいきましょう。

さいごに

この記事では今ブームとなっている「FIRE」とは何かを様々な観点からお伝えしました。

FIREを達成する事は簡単な事ではないため、FIREは自分には縁がない事だと考える人もいるかもしれません。

しかしFIREの考え方である経済的自立は私たちにとって非常に大切な事です。

今後の社会経済の中では、会社に属していても将来のお金の心配は続きます。経済的自立を目指した資産運用は、将来の備えになる事は間違いありません。

この記事を読んでくれた皆さんが少しでも資産運用について関心を持って、何か始めてみるきっかけになればとても嬉しいです。

資産運用・不動産投資についてのご相談はこちらまで。

コメント