FIREしたいけど、具体的にどうすればFIRE出来るのかわからないですよね。

ここ数年のFIREブームに、早期退職して自由な時間を手に入れる生活にあこがれる人も増えています。

「FIREできるならFIREしたい」と考えている人も多いのではないでしょうか。

とはいえ、成功した人はまだほんの一握りです。実際にFIREしたくてもどうすれば出来るのかわからないというのが今の実情でしょう。

じつは、FIREに成功した人には共通点があるのです。

FIRE出来た人には理由があります。その理由が分かれば、これからFIREを考えているあなたのヒントになるでしょう。

この記事では、実際にFIREに成功した3名の実例から、どのようにFIREをしたのか、それによってどのような生活を送れているのか、また3名の方からわかる共通点を解説していきます。

FIREしたいなら、まずは先人の足跡をたどりましょう。具体的なFIREの道筋を知り、これからの戦略に役立ててくださいね。

目次

1.FIREしたいあなたに知ってほしい3つの成功事例

FIREするには、そのモデルケースを知る必要があります。

なぜなら、FIREに成功した人がどのような方法で達成できたのかを知れば、具体的な戦略を学ぶことが出来るからです。

これから3つのFIRE成功事例を紹介します。ですが、3つの事例は投資方法も得られる生活もすべて異なります。

そもそも、FIREの目的は個人のライフスタイルに合わせた自由な時間を獲得することにありますので、FIREの結果は人それぞれ異なります。

ですので、経済的自立といっても節約をすることでFIREが続けられる人もいますし、余裕を持ったFIRE生活を送る人もいるのです。

また「FIRE=早期リタイア」ととらえている人も多いかと思いますが、フルタイムではない働き方で経済的自立をしている人もいますし、早期リタイアによって得られる自由な時間で、あえて働くことを選ぶFIREもあります。

FIREで大切にされているのは働かないことではなく、働くことも含め自分の自由な時間が得られること、その個人に合ったライフスタイルを獲得することです。

完全にリタイアしていなくても、質素に暮らしていても、個人のライフスタイルに合えばそれはFIREしているということですね。

この章ではFIREはどのような方法で達成できるのか、またその方法で達成できたFIREではどのような生活が獲得できるのかを見ていきましょう。

ここでは3つの事例をご紹介します。

それでは早速見ていきましょう。

1-1.基本ルールに則った FIRE

FIREでよく言われる運用方法は、年間生活費の25倍の資金を作り、4%で運用するというものです。

その方法に近い発想でFIREした穂高唯希さんのケースです。

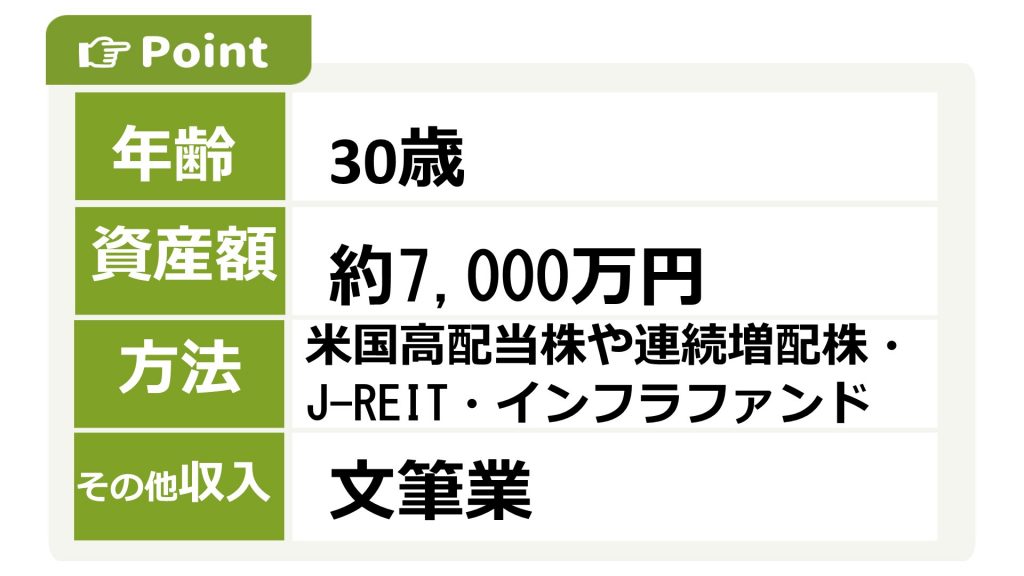

穂高さんは米国株式で高配当・増配株を購入することでFIREしました。

「サラリーマンでもらえる給与からできるだけ多くの額をアメリカの株式に注ぎ込み、配当金を着実に増やして生活費を超える配当金を得ることができれば、経済的な自由を得たことになる」と考えた穂高さん。

そこから一心不乱に米国株式に資金を投じ続けます。

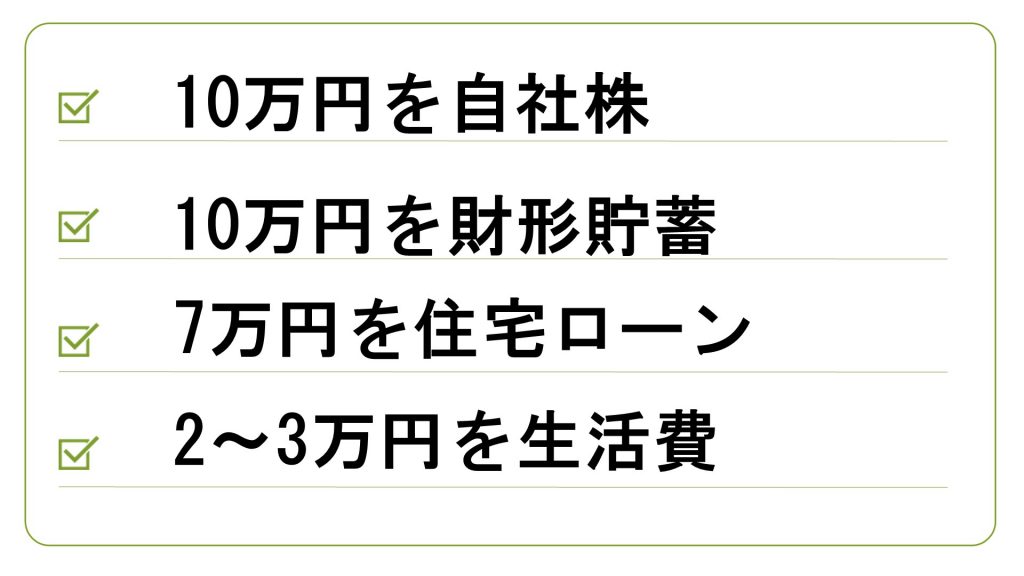

穂高さんはサラリーマン時代の給与の8割目処に、主に米国の高配当株や連続増配株・J-REIT・インフラファンドなどをひたすら購入するスタイルを貫きました。

財形に集中していた時期の内訳として、ブログに以下のように掲載しています。

手元に残ったお金は米国株に投じ続けるとも書いているので、このリストからは米国株の詳細は不明ですが、生活費を最小化して残りは投資に回していることが分かります。

30歳の時に資産が7000万円に達し、配当金を月20万円以上得られる仕組みを構築し、FIREを達成しました。

現在はFIREについて書いた書籍などの文筆業の収入もあります。

1-1-1とにかく株式を多く購入することで成功!

穂高さんの成功したポイントは、支出を最低限にしてとにかく米国株式を買い続けて配当を増やしたことです。

配当を狙って株を買い続けることで資産を増やしつつ配当収入を増やしていきました。

穂高さんが外国株に参入したのは27歳の時です(それ以前にFXで積み上げた利益はユーロドルによりほぼ失ったとブログにあります。)

資産形成で重要な時期は27歳から30歳までの3年間だったと思われます。

3年間で7000万円の資産のうちいくら築いたのかはわかりませんが、高収入であり、生活費を2、3万円におさえられたからこそ月20万円の不労所得が達成できたことがうかがえますね。

1-1-2 FIREによって手に入れたライフスタイルー自分の興味のあることに主体的に動ける生活に

以前は都会に住んでいましたが、FIRE後は、自然環境が豊かなところへ移住しました。

現在はご自身に興味のある農業や林業に携わりながら、資産運用の相談に乗るなどしています。

穂高さんといえば『本気でFIREをめざす人のための資産形成入門 30歳でセミリタイアした私の高配当・増配株投資法』という著作が有名ですよね。

日本のFIREが有名になったことにも一役買い話題になりました。

穂高さんは資金も7000万と十全に用意してFIREしていますし、印税収入もあるということで、かなり安定した暮らしをしているのではと推測されます。

お金に縛られず主体的な生活を送れているのではないでしょうか。

1-2期限を決めて小額資金でFIRE

資金5000万円でFIREしたアキラさんのケースをご紹介いたします。

5000万円はFIREする資金額としては小額です。ではなぜ5000万円でFIREしたのでしょうか。

アキラさんは個人ブログでFIREについて発信しています。

はじめは個別株式で大損してしまいますが、インデックス投資に切り替えることで徐々に資産を増やしていきます。

当初の目標資金は1億円でしたが、5000万円の時にFIREをします。このときアキラさんは44歳です。

なぜ5000万円で決断できたのかというと、老後の資金は別にあり、退職までの15年間ならやりくりできると考えなおしたからです。

アキラさんは生命保険と個人年金にも加入していましたので、万が一のことがあれば家族に保険がおりますし、個人年金は老後の資金に充てることが出来ます。

個人年金が支払われる60歳までの15年間なら、資産の残り半分をこれまで通りインデックス投資で運用すれば乗り切れると考えたのです。

アキラさんの現在の収入は配当のほかにブログ・youtubeおよび妻の給与があります.

1-2-1期限を設けることで成功!

アキラさんの成功ポイントは、期限を見定めることで目標資金額を変えたことです。

当初の予定通り資金1億円を目指していたら、FIRE出来るのはもっと後になってしまったでしょう。

将来的に個人年金などの収入が見込められることもこの決断を後押ししていますので、将来の備えをしていたのも大切なポイントですね。

15年だけ乗り切ることに焦点を置いたことで5000万円と多くはない金額でもFIREすることが出来たのです。

1-2-2FIREによって手に入れたライフスタイルー海外移住で割安に生活

アキラさんは現在海外でFIRE生活を送っています。

海外では日本のような教育費の高さや年金の強制加入がないので、割安で生活することが出来ます。

とはいえ、毎月30万円あれば日本で暮らすことも視野に入れているとアキラさんはブログに書いています。

日本は治安もいいですし、食べ物も美味しいですよね。何より住み慣れた母国です。帰国を考えるのも納得できます。

しかしながら、教育費の高さはやはりネックになっているアキラさん。帰国はまだ先になりそうでしょうか。

1-3働きながらFIRE

投資信託と徹底した倹約でFIREしたお笑いタレントの厚切りジェイソンさんのケースです。

厚切りジェイソンさんは最低限必要なお金だけは手元に残しておき、残りはすべて投資につぎ込むシンプルなスタイルを貫いています。

過去には、なんと収入の9割を投資していたこともあります。

投資するのはS&P500のインデックスファンドで投資信託のみに絞っており、「投資は長期で分散をする事が基礎の基礎」という考えのもと、アメリカの優良企業500社に分散して投資できるインデックスファンドで積み立て投資をしています。

また、一度投資したものは現金化せずに積み立てに回します。購入した株や投資信託は売らずに放っておくのだそう。

厚切りジェイソンさんは倹約家としても有名ですよね。投資に関しても「売らなければ税金は払わずにすむし、手数料もかからない」という徹底ぶりです。

10km以内なら歩く、外食はしない、結婚指輪も5000円くらいだったという、倹約生活も苦にならない価値観もあってFIREを成功させました。

「もし、年間100万円で暮らせるなら、2500万円もあればFIREできる人もいると思います。」

「僕は節約家として有名で、毎年使うお金があまりにも少ないので、大金がなくてもFIREできるんです」

と話していることから、実際のところは不明ですが、節約を前提にし、ある程度の資金でFIREしたと思われます。

現在はIT企業の役員収入やコメディアン収入もありながらFIRE生活を送っています。

1-3-1倹約精神と堅実志向で成功!

厚切りジェイソンさんはとにかく徹底した倹約と、シンプルな投資方法で成功しました。

そのため資金が最低限でもFIREが可能でしょうし、普段の生活でも贅沢をしたい欲が出ないのでFIREしていても不便を感じることは少なそうですよね。

また投資は生活に必要な分だけ残してすべて投資信託に回すというシンプルかつ大胆な戦略です。

現金化せずに積み立てていくことで資金力を付けているのも特徴ですね。

1-3-2 FIREによって手に入れたライフスタイルー倹約しながら好きな仕事を続ける生活

もともと倹約志向のために、FIREしても生活の倹約に追い込まれることはありません。

恐らくFIRE前の通りの穏やかな生活を送れているのではないかと推測できます。

また、厚切りジェイソンさんは、仕事はお金のためではなく、自分がやりたいことという視点から芸人やコメンテーターとしても働き続けています。

自分のやりたい仕事を叶え、同時に収入も見込めます。

好きな仕事があることで、FIRE生活の充実度と収入力を支えていると言えそうですね。

2.事例から見るFIREを目指す前に注意すべき落とし穴

ここまで、実際にFIREに成功した人の具体的な事例と成功ポイント・それによって得られたライフスタイルを紹介してきました。

さて、これを読んで「自分にもFIRE出来そう」と思えたでしょうか。

「うらやましいけれど自分には難しそう」と感じる方も多いのではないでしょうか。

それはどのような点から難しいと判断しているのでしょう。

ここでは FIREを目指す前に気づくべき落とし穴について解説します。

2-1高収入かつ倹約できるからこそFIREの資金を作れる

FIREに成功している方は、そもそもFIREの資金を作るための資金を捻出できる高収入の方、かつ、収入があるにもかかわらず支出を最小限に出来る方です。

資産を5000万円や7000万円作れるとういうのは、相当収入がないと達成できません。

さらに、FIREのために収入の8~9割も株式や投資信託に充てているということは、普段は収入の1~2割で生活していることになります。

もちろん、加えてこれまで購入した株式や投資信託の配当金もあるでしょう。

しかしながら、配当に頼れるほどの金額になるには、株式や投資信託を相当購入した後の話です。いわばFIREに近い状態にならなければ配当金はあてにできません。

つまり、高収入の方が、その収入の8割をも投資に充てることで、やっと近づけるのがFIREなのです。

もし「FIREしたいけれど給与の2割では生活できない」と感じるなら、まずは収入を増やす方法から検討しましょう。

2-2FIREには他の収入源も不可欠

FIREで資金を作った後も、FIRE成功者は別の収入源を持っています。

FIREは資金だけ作ればゴールではありません。そこで得られる配当金を収入源として生活できることを念頭に置いていますよね。

しかしながら、本当に配当金だけを当てにしている場合、実は生活が破綻する可能性がかなり大きいのです。

その理由は2つです。金融商品のリスクと、長い目で見た時の生活の不安定さです。

まず、投資商品には当然リスクが伴います。

元本割れすることもあり得ますし、配当がなくなることも可能性としてゼロではありません。

収入を配当金のみにしてしまうと、そこが破綻したときに生活が立ち行かなくなってしまうのですね。

また、生活面においても、つねに一定の支出に抑えるというのは難しいでしょう。

急な出費やライフイベントに伴う支出、思わぬ病気や事故でお金がかかることもあり得ます。

毎年一定の利回りで運用することも、毎年一定の生活費で生活することも、冷静に考えると現実的ではありませんよね。

だからこそ、FIRE成功者は配当金とは別に収入源を持っているのです。

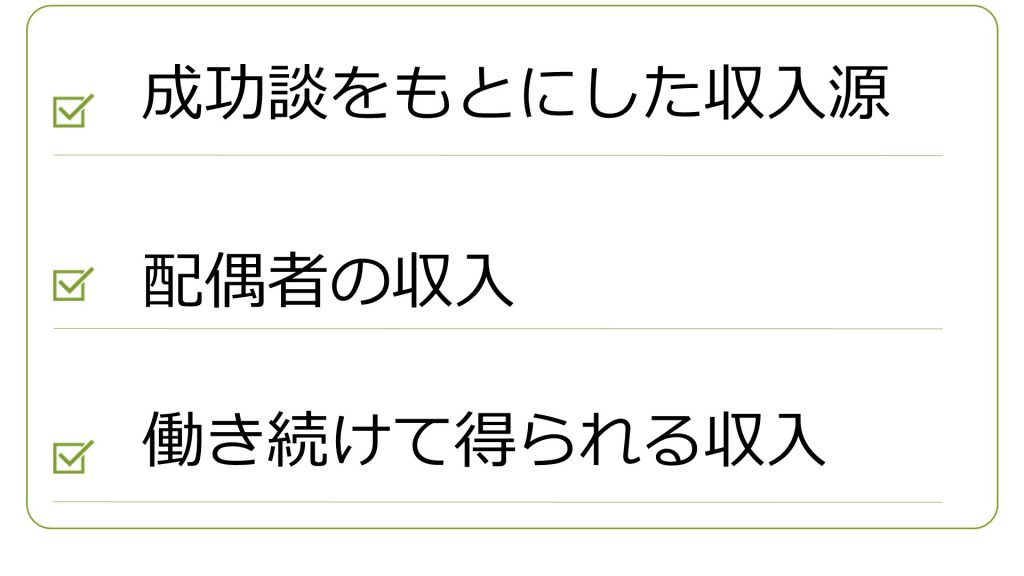

成功者の例では、収入には3パターンありました。

・成功談をもとにした収入源

まず一つはFIRE出来たからこその成功談をもとにした書籍の印税収入やブログ収入です。

しかしこれはそもそもFIREに成功しないと得られない収入ですよね。

リタイア後の収入源を検討するなら今からでも現実的な収入源にするのが賢明です。

・配偶者の収入

次に配偶者の収入です。これは配偶者の同意が得られれば可能でしょう。

とはいえ、カップルやご夫婦、ご家族がいる中でFIREするとなると、そもそもその世帯の家計を支えるだけの資金を蓄え運用利益を出さないとFIREできません。

パートナーの助けを借りるのは良いですが、パートナーの収入に頼ってしまっては経済的自立を果たしているとは言えませんね。

家族がいる方は家族みんなで生活できるだけの資金を作ることを心がけましょう。

・働き続けて得られる収入

3つめは、好きな仕事で収入源を作る方法です。

FIRE=働かないと思っている人には残念かもしれませんが、好きな仕事を選べるなら、やりたいことをしつつお金を稼げるので、収入源を確保するには最もおすすめの方法です。

働いていれば、もしFIREでの運用が破綻しても社会復帰しやすいので、仕事をしながらFIREする方法を検討するのが無難でしょう。

3.FIREしたいならまずは経済的自立をめざそう

FIREに成功した人は、高収入であり、かつ、FIREしながらでもほかの収入源を確保していることが分かりました。

とするならば、これからFIREしたい人が目指すことはひとつです。

いまから収入源を増やし、FIRE後もそれを続けることです。

収入源を増やすおすすめの方法を知りたい方はこちらの記事をご覧ください

忙しいサラリーマンに人気の副業4種と始める前に注意すべき2つのこと

不労所得はやめとけ!その理由とおすすめの副収入の方法3選

FIREしたいひとがまず目標にすべきことは経済的自立です。仕事を辞めるためにFIREしようとすると、経済的に躓いたときに復帰するのが難しくなってしまいます。

これからFIREを考えるなら、まずは収入を確保して経済的自立を果たすことを目標に進めていきましょう!

まとめ

こちらの記事では、FIRE成功者の実践例をもとにFIREしたい人が気を付けるべきポイントを見てきました。

FIREと一口に言ってもFIREのための資金や投資先、運用方法、獲得できるライフスタイルは人それぞれです。

倹約することでFIREを成立させる場合もありますし、FIREしているけれど働いている人もいます。

そのような中でも、FIRE出来た人には共通点があることがわかりました。

1高収入

2別の収入源を持つ

FIREするにはそもそも莫大な資金が必要です。その資金を作るためにも高収入であることはほとんど必須条件と言えるでしょう。

さらに、FIREはリスクが伴いますので、株や投資信託の配当とは別に収入源を持っていることがリスクヘッジになります。

つまり、これからFIREしたい人がするべきことは、収入を増やすことです。

まずは経済的自立を目指すところから、FIREにむけて準備しましょう。

コメント