不動産投資と株式投資、投資の中でも代表的なこのふたつは、投資商品としての内容も運営方法も大きく異なります。

これから投資をはじめようとしている人の中には、不動産投資と株式投資どちらに投資すれば良いのか迷っている人もいるかと思います。

また、すでに株式投資をしている人の中にも、不動産投資が気になっている人もいるのではないでしょうか。

どちらかではなく、どちらも上手に運用する事で資産形成の道は大きく広がります。

本記事では不動産投資と株式投資の2つの特徴、どんな人に向いているのかお話します。また、将来より安定した資産作りをするため、ゴールへのステップごとにどういった投資をすれば良いのかなどご提案したいと思います。

この記事を読んでいただければ、今の自分がどの投資をすれば良いのか、これからどのような進め方をすればより安定した資産形成につながるかを理解することが出来ます。

将来の資産作りのために、是非最後までご一読ください。

1.不動産投資と株式投資 二つの特徴

投資の中でも代表格として比べられることも多いのが不動産投資と株式投資です。それぞれ特徴も運用方法も異なるので、目的によって上手に運用する事で資産形成の幅が広がります。

この章ではそれぞれの特徴を比較しながらご説明します。

1-1.不動産投資の特徴

不動産投資とはアパートやマンション、戸建てなどの不動産を購入し、賃貸経営することで家賃収入を得ることを目的とした投資法です。

少ない自己資金でも銀行からの融資(年収や自己資金によって融資額は異なります)を使うことによって高額な物件を購入することが出来るレバレッジ効果が見込めるのが大きな特徴です。

購入後も運営を管理会社に委託することで手間がなく安定した賃貸経営が可能となり、忙しいサラリーマンにもおすすめです。

また、節税効果や生命保険の代用に出来るなど他の投資にはない様々なメリットもあります。

しかし、物件価格が高額でまとまった初期費用が必要です。物件もローリスクローリターンの都心のRCマンションや、ハイリスクハイリターンの地方の築古高利回り物件などがあります。

不動産屋の言いなりになってすすめられるまま利益の出ない物件を買うと大きな失敗につながってしまうため、最低限の知識を身に着けて自分で物件の良し悪しが判断できるようにすることが大切です。

リスクを抑えた条件の良い物件を購入することで長期的に安定した収入が得られ、売却の際にもそれほど値下がりすることなく売却することが可能なため、将来の資産形成にも大きな利益を期待できる投資法です。

1-2.株式投資の特徴

株式投資とは、上場企業が活動資金の為発行する「株式」を売買する事で収益を出す投資法です。

資産運用において、最も多く投資されているのが株式投資です。

株を保有する事で配当金(=企業が得た利益を株主に還元する事)や株主優待(=企業が株主に自社の商品や割引券をプレゼントする事)が得られるのが特徴です。

株式は常に価格が変動しているため、うまく売買できれば大きな利益を作れますが、元本保証がないため取得価格より値下がりした場合は大きな損失が出ることもあるため初心者にはハードルが高いかもしれません。

また株式投資の取引方法には「信用取引」といった資金以上の売買ができるレバレッジ取引があり、ハイリスクハイリターンの投資手法となりより一層の注意が必要です。

株式投資の利益は値上がり益を狙った投機的な手法がイメージされがちですが、株式投資にはその企業の将来性を期待して資金を出資する長期的投資の手法も存在します。

短期間で利益を狙う手法は常時価格の動向を把握する必要があり、手間も時間もかかります。またリスクも高く、大きな損失を生む可能性があります。

将来性のある株式をいくつか分散して保有し、半年~1年に1回など定期的に配当金を得ながら将来の値上がりを期待するのも株式投資の楽しみと言えます。

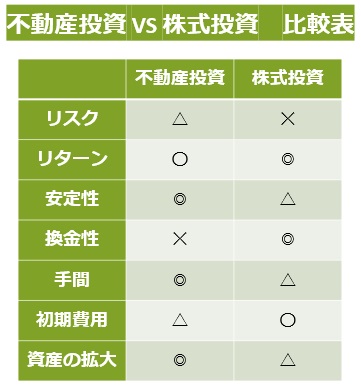

1-3.不動産投資VS株式投資 7つの特徴を徹底比較

それでは投資をする上で大切になる7つの特徴をそれぞれ比較していきましょう。

1-3-1.リスク

不動産投資と株式投資を比べると不動産投資の方がリスクが低い

不動産投資も株式投資もそれぞれリスクがあります。

不動産投資は出口リスク(売却できる物件を選ぶ)、コストリスク(コストがかからない物件を選ぶ)、空室リスク(空室が出ない物件を選ぶ)があります。これらのリスクは知識を身に着けしっかりと物件を選ぶことで、リスクを低くすることが可能です。自分自身でリスクのコントロールすることができるのです。

株式投資は価格変動リスクと倒産などによる信用リスクがありますが、価格の値動きや企業の経営状態は自分自身でコントロールすることは不可能です。

この点から、不動産投資の方が株式投資よりリスクが低いと言えます。

1-3-2.リターン

不動産投資と株式投資を比べると期待できるリターンは株式投資が大きい

リターンの大きさが魅力の株式投資は短期間で1.5倍や2倍になった銘柄も確かに存在します。もちろんその分リスクも大きく同じだけ損失の可能性もあります。

不動産投資は利益の出る物件を購入すれば長期的に安定した家賃収入が得られます。また、値下がりする可能性も低く、物件によっては値上がりする可能性も0ではありません。しかし株式投資のような大幅に値上がりすることはありません。

期待できるリターンの大きさだけで言えば株式投資が有利と言えます。

1-3-3.安定性

不動産投資と株式投資を比べると安定性が高いのは不動産投資

株式投資などの金融商品は社会情勢や経済情勢に大きく影響を受けます。その値動きを狙って利益を期待するには常に市場の動向に気を付ける必要があります。

値上がりや値下がりの波も大きく、失敗もなく長期的に一定の利益を出すことはほぼ不可能であることから、安定性は低いと言えます。

不動産投資は株価と異なり経済動向に左右されることはなく、物件価格が急に下落したりすることはほぼありません。入居人がいれば長期的に安定した家賃収入が見込めるため、安全な資産形成が可能です。

1-3-4.流動性

不動産投資と株式投資を比べると流動性が高いのは株式投資

不動産投資は流動性の低さがデメリットと言われます。売買対象が不動産のため、今日明日中に売却して換金することは難しいですが、相場変動もあまりなく資産価値が下がりにくい特徴があります。

前述のリスク面でお伝えしたように、売却したいと思ったときに売れる物件なら比較的早く買い手が見つかり売却することが可能です。

金融資産の中でも換金性が高いのが株式投資です。株式を取り扱う株式市場は平日の9:00から11:30までと12:30から15:00までの計5時間空いているため、その時間内ならいつでも売買でき換金可能です。

しかし買い手がない銘柄は当然のことながら換金性は低くなります。最悪の場合買い手が全くなければ売ること自体不可能です。

1-3-5.手間

不動産投資と株式投資を比べると手間がかからないのは不動産投資です。

不動産投資は、物件を購入してしまえば賃貸管理を管理会社に委託することで手間なく運営することが出来ます。そして保有物件が増えてもそれは変わらないため、運営が軌道に乗ってしまえば手間なく安定した資産拡大が可能です。

株式投資は短期投資も長期投資も株価の値動きの把握は必須です。銘柄の違いや、短期運用か長期運用かなどによってその手間は大きく変わります。

専業投資家のように投機的な短期運用を繰り返す場合は、常時値動きの把握が必要があるため非常に手間がかかると言えますが、そうでなければそこまでの手間はかかりません。

長期運用の銘柄は値動きも緩やかなためより手間はかからないと言えます。

1-3-6.初期費用

不動産投資と株式投資を比べると初期費用がかからないのは株式投資です。

株式投資は1株100円から~5000円程ですが、基本的に1株での購入は出来ず、100株単位の購入です。

銘柄ごとに株価は異なりますが、最低10万円できれば30万円あれば多くの銘柄から選ぶことが出来るかと思います。

また最近は1株から購入できるミニ株という商品もあります。その場合より小額からの購入が可能ですので、初期費用があまり用意できない人でも始めやすいです。

不動産投資の初期費用は物件購入の頭金+諸費用になります。一概には言えませんが頭金は物件価格の約1割、初期費用は物件価格の6~7%です。5000万円の物件なら合計で約800~850万円の初期費用が必要になります。

そのため、まとまった額の自己資金が用意できない人はそもそも不動産投資をすることは難しいでしょう。無理に買える物件の質を落としたり、フルローンを組んだりすると、後々困ったことになるのでまずはしっかり資金を貯めることが大切です。

不動産投資初期費用に関してより詳しく知りたい方はこちらをご覧ください。

不動産投資の初期費用はいくら?私がお勧めする初期費用の抑え方

1-3-7.資産の拡大

不動産投資と株式投資を比べると資産の拡大が期待できるのは不動産投資です。

既にお伝えしたように不動産投資は毎月の安定した家賃収入が魅力です。家賃収入からローン返済と経費を引いた手残りを積立てて、それを基に資産の拡大へとつなげていく事が可能です。

株式投資が資産の拡大につながりにくい理由は、大きな利益になる可能性もある変わりにマイナスになる可能性もあるからです。そういった意味では株式投資のように安定性が悪い投資法ではなく、少しづつではありますが安定性がありコツコツと資産を積み上げることのできる不動産投資の方が資産の拡大が期待できると言えます。

ここまで投資と言ってまず思い浮かべる代表的な不動産投資と株式投資を比較してご説明しました。

それぞれ特徴も運用方法も異なることが理解できたかと思います。次の章では、実際に資産形成として投資をする場合、具体的にどのように進めていったら良いのかをお話いたします。

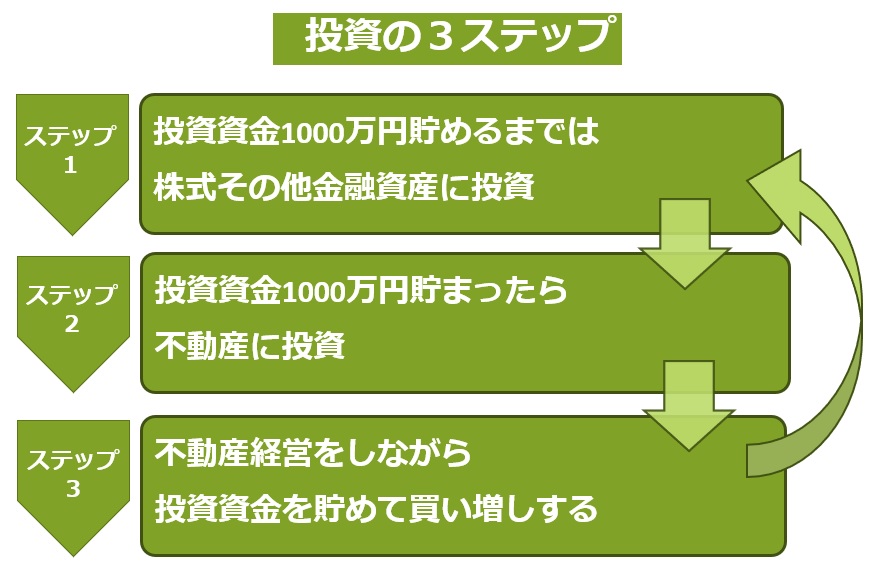

2.投資の3ステップ 不動産投資とその他の投資を活用して資産を作る

効率的に資産形成をするためには、まず自分が資産形成でどの段階にいるのかを把握することが必要です。投資資金がいくらあるのかによって、できる投資法が異なるからです。

ここまで投資の代表格と言える不動産投資と株式投資を比較してご説明しましたが、今から将来まで長期的に見て最も資産形成におすすめできるのは不動産投資です。

第一章で述べたように不動産投資は、リスクを抑えた条件の良い物件を購入することで長期的に安定した収入が得られるローリスクミドルリターンの投資法で、資産を拡大するのに最も適しているからです。

しかし、始めるには一定以上の年収や自己資金が必要なため誰もがすぐ行える訳ではありません。

物件価格にもよりますが、自己資金として1000万円を目安としてその金額を投資資金として使える人は、資産形成として不動産投資をおすすめします。

そしてその金額にまだ達していない人は投資資金が貯まるまで、安全性の高い金融資産への投資で資金を作ることをおすすめします。

不動産投資を資産形成の1本の大きな柱として運用し、投資資金を作るために株式投資などの金融商品への投資を行うことで、効率的な資産拡大が可能となります。

2-1.ステップ1 投資資金1000万円を貯めるまでは株式投資

前述したようにすでに1000万円の投資資金が準備できている人には不動産投資をおすすめしますが、まだ達していない人はまず1000万円の投資資金を貯めるために株式投資を検討しましょう。

このステップのゴールは、効率的に投資資金1000万円を貯めることです。

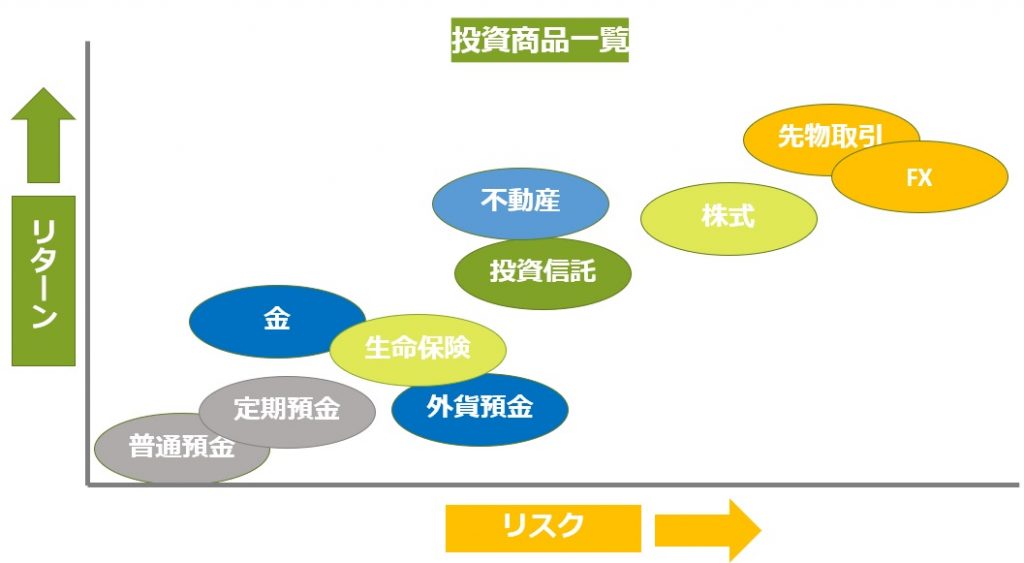

第一章でお話した不動産投資と株式投資以外にも投資には投資信託やFXなどといった様々な投資法があります。

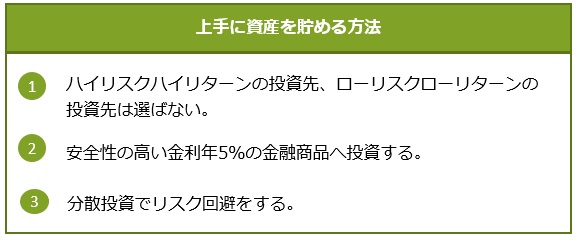

上手に資金を貯めるためにはハイリスクハイリターンのFXや先物取引、仮想通貨はおすすめしません。また、ローリスクローリターンの預貯金もおすすめしません。

FXや仮想通貨はリスクが高すぎて資金を増やすどころか減らしてしまう可能性が高いからです。また、預貯金は低金利すぎるため何十年経ってもお金が増えないからです。

おすすめは、安全性の高い金融商品への投資法です。株式投資や投資信託も利回りが高い短期運用の商品を選ぶとリスクが高くなります。

安全に確実に資産を作っていくのに適した利回りの目安は「年5%」です。そして一つの商品に投資するのではなく、株式や投資信託など投資先を分散することで値下がり時のリスク回避をすることも大切です。

少額投資非課税制度(=NISA・つみたてNISA)の節税効果を狙う

金融商品へ投資した際、売却益や配当利益には約20%の税金がかかりますが、NISA・つみたてNISAは非課税になる制度です。NISAは投資枠年間120万円で最長5年間、つみたてNISAは年間40万円で最長20年間、それぞれ購入できる金融商品の違いがあります。どちらも損益通算ができないというデメリットはありますが、分散投資の一種として活用するのも良いかと思います。

2-2.ステップ2 投資資金1000万円が貯まったら不動産投資

1000万円の投資資金が準備できた人は不動産投資をおすすめします。

第1章リスクで述べたように不動産投資で最も重要なことは物件選びです。世の中には、利益の出ない物件を売りつける不動産業者が多くいる事も事実です。

不動産会社の言いなりになってせっかく頑張って貯めた資金を失ってしまわないように、知識を身に着けしっかりと利益の出る物件を購入しましょう。

私達PLACではお客様に下記の3点に気を付けて物件の購入をおすすめしています。

①出口リスク(売却できる物件を選ぶ)

②コストリスク(コストがかからない物件を選ぶ)

③空室リスク(空室が出ない物件を選ぶ)

この3つの点に気を付けて物件を選ぶことで安心して不動産投資を進めることが出来ます。

また不動産投資は、購入後の管理や運営が非常に大切です。管理委託費を惜しんで自己管理を選ぶということは、賃貸管理の知識、時間や手間が必要になり、結果として対応が不十分で空室が出る事態に発生する場合も大いにあります。

そのため自己管理をするのではなく、信頼がおける管理会社に委託することをおすすめします。

もちろん任せきりではなく、入居状況を把握して折々に管理会社への指示が必要にはなりますが、管理会社のサポートを得ることで手間を減らすことができ、安心して不動産経営を行う事ができます。

リスクを抑えて利益が出る物件を購入して、信頼のおける管理会社で管理運営を行う事で、毎月安定した家賃収入が長期間にわたり見込めます。キャッシュフローをしっかり貯蓄し、とっさの出費にも対応できるようにし、安定した賃貸経営を行いましょう。

2-3.ステップ3 不動産経営をしながら投資資金を貯めて買い増しする

1件目の不動産が安定した運営ができていれば長期間にわたり家賃収入が見込めます。2件目の購入を目指して、そのキャッシュフローをストックしつつ、ステップ1でお伝えした方法で効率的に投資資金を貯めましょう。

不動産投資の買い増しができると不動産経営はより安定します。収支が安定している物件が多ければ銀行の評価はあがり、より融資に通りやすくなります。

また保有物件が増えればリスクの分配にもなります。万が一、一方の物件で空室が出たとしてももう一方の物件でカバーすることが可能です。また、修繕が必要になった際も同様に、他の保有物件があればそちらの家賃収入で費用を捻出できます。

買い増しの際注意するポイントは、1件目の運営が安定している事です。また、2件目3件目の購入時も1件目と同様に慎重に検討して利益が出る物件を購入することが大切です。

物件数が増えればローンの額も増えますし、賃貸経営としての規模は拡大します。利益も大きくなりますがその分以上に入居者が増え、それに伴うトラブルなども発生するでしょう。前述したように信頼のおける管理会社に委託し、しっかりと賃貸経営を行えば買い増しとともに資産はさらに拡大できます。

3.Q&A 不動産投資をはじめるにあたってよくある質問

3-1.不動産投資をはじめるにはまだ資金が少ないけどどうしたら良いか

不動産投資を行うためにはまとまった自己資金が必要になります。

弊社ではその目途を1000万円としています。物件価格によってそれほど必要ではないかもしれませんが、自己資金の多さは融資の際の銀行評価にも影響があります。良い条件で融資を出すためには年収や自己資金など一定以上が必要になるため、しっかりと資金を貯めることをおすすめします。

無理をして厳しいローンを組んだり、リスク面など妥協して物件を購入すると失敗してしまう可能性も高くなるため、目標を1000万円と決めあせらずコツコツと資金を作りましょう。

3-2.不動産投資ってFXよりも儲からないと思うけど

FXは確かに大きく利益が出る可能性があります。しかしハイリスクハイリターンの投資は逆に大きく損失が出る場合もあり、今ある資産を全て失ってしまう可能性も0ではありません。

リスクが少なく安定した家賃収入として利益が見込める不動産投資は、FXのように短期間で大きな利益が出ることはありませんが、将来に向けて資産を増やすといった目的に最も適している投資法と言えます。

リスクがあってもとにかく儲けを重視して挑戦したい人は、「いくらまで」という限度を決めて、無理のない範囲で行う事をおすすめします。

3-3.不動産投資で多額の借金を抱えるのは不安

不動産投資において、不動産を購入する際に金融機関から融資を受けることはメリットと考えられます。少ない資金で高額な物件を購入することで大きなリターンが得られるレバレッジ効果があるからです。

そして出口リスク(売却できる物件を選ぶ)、コストリスク(コストがかからない物件を選ぶ)、空室リスク(空室が出ない物件を選ぶ)に気を付け十分な利益が出る物件を購入することで、毎月のローンの返済は家賃収入から支払われることになります。

借金というとマイナスのイメージがありますが、不動産投資における融資は事業の拡大・維持に必要な資金という位置付けであるため、いかに良い融資を組むかを考え前向きにとらえて良いと思います。

3-4.不動産投資は売りたくなってもすぐ売れないんじゃないか

不動産投資では物件選びが非常に重要です。前項でもお伝えしましたが、出口リスク(売却できる物件を選ぶ)、コストリスク(コストがかからない物件を選ぶ)、空室リスク(空室が出ない物件を選ぶ)に気を付けたしっかり利益が出る物件を購入することで、比較的早く物件の買い手は見つかります。

もちろん金融商品のようにその日や翌日の売却は不可能ですが、早ければ1週間ほどで売却の契約も可能かと思われます。

さいごに

投資の代表格として比べられることも多い、不動産投資と株式投資。本記事ではそれぞれの特徴や違い、運用方法などをお伝えしました。

将来の資産を作る最も効率的な投資方法として、最もおすすめは不動産投資です。しかし誰もが出来る訳ではなく、私たちPLACでは不動産投資ができる資金の目標を1000万円としています。

そしてその資金を上手に貯めるために安全な金融商品への投資をおすすめします。

今自分がどのステップにいるのかを把握して目標に向かって資産を作る。そのために不動産投資・株式投資、どちらも上手に活用することで将来の資産形成につながります。

これから投資をはじめたいと考えている方、すでに株式投資など金融商品への投資をはじめている方、不動産投資が気になっている方、どの方にも参考にしていただける内容かと思います。

本記事が皆さんの今後の資産形成の手助けになれば嬉しいです。

コメント