FIREするならどのような投資方法が良いのでしょうか?

FIREは魅力的なライフスタイルの選択肢ですよね。いったいどのように資産運用をしていけば実現可能か気になっている方も多いと思います。

実は、FIREには4%ルールと呼ばれる運用方法があります。つまり、その運用方法を達成できる投資をはじめることがFIREに近づく第一歩なのです

こちらの記事では、FIREするためには具体的にどのような投資が選択肢になるのかご紹介します。

FIREを可能にするための投資方法について見ていきましょう。

目次

1.FIREを叶える投資ルールをおさらい

FIREするための投資方法を知るには、まずはFIREの運用ルールを抑えましょう

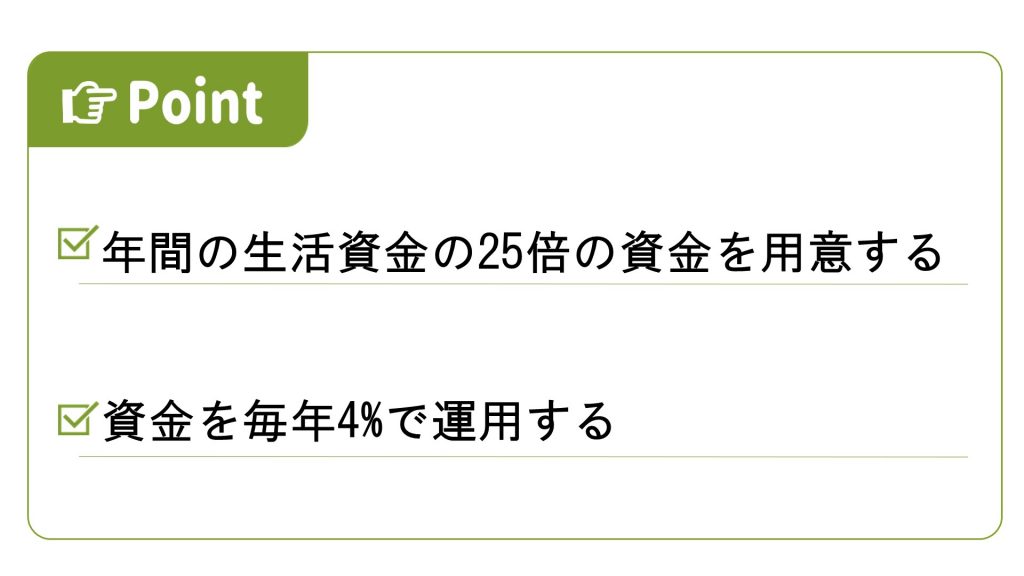

FIREでの運用ルールのポイントは2点です

たとえば、総務省の家計調査報告(家計収支編)2020年(令和2年)によりますと、総世帯の平均年間支出は約280万円です。

これを基に計算しますと、年間生活費=280万円ですので、

FIREのために用意すべき資金は280万円×25=7000万円です。

これを年間4%で運用できるとすると、7000万円×4%=280万円の利益が出来ます。

すなわち、年間生活費の25倍の資産を用意して毎年4%で運用すれば、資金を減らすことなく、運用益のみで生活費が賄えるという仕組みですね。

つまり、FIREを叶える投資方法とは、

①年間生活費の25倍の資産築くことが可能で、②さらにそれを毎年4%で運用できる

この2点が条件と言えます。

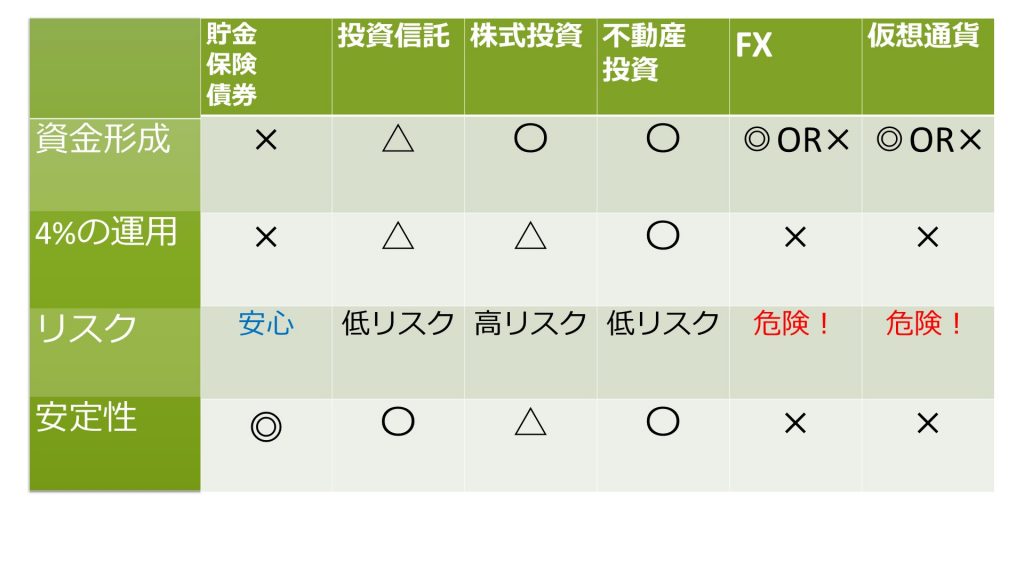

2.FIREを実現する投資方法はどれ?投資方法別に徹底検証

では、FIREをするために投資するならどのような方法が良いのでしょうか

FIREの運用ルールのポイントである25倍の資金を作れること、4%で運用できることに加え、資金を得るためのリスクの高さ・運用の安定性を表にまとめました。

早速見てみましょう。

早速見てみましょう。

2-1.貯金・保険・債権

まずは貯金や保険、国債・社債のようなリスクが少なく済む運用について述べます。

結論を言いますと、これらの方法だけでFIREを目指すことは出来ません。

なぜならこれらの方法だけで年間生活費の25倍を蓄えるということは、例えば7000万円を自力で蓄えるのとほぼ同義だからです。

貯金の金利は年間0.002%が相場ですし、国債の利率も低下する一方です。

国債をもとに金融庁の計算する標準利率は2020年1月に0.25%から0%にまで下がりました。

標準利率をもとに計算されている保険の利率も当然下がっていきます。

それぞれの金利が微々たるものであることは明確ですね。

ちなみに総務省による家計調査によると、2020年平均の1世帯当たりの貯蓄現在高は、平均値で1791万円です。

さらに全世帯の約2/3はそれを下回っています。7000万円も蓄えるのは相当ハードルが高いことが分かりますね。

このことからもわかるように、ほとんど金利がつかない方法でひたすら蓄えたとしても、7000万円のような大きな資金を作ることは極めて困難です。

そのうえ貯金・保険・債券では当然4%の運用もできません。

いくらリスクが低くても、このように運用益が少なすぎると資金を作ることも運用益で生活することも出来ません。

FIREしたいなら貯蓄ではなく利益を作れる投資をはじめましょう

2-2.投資信託

投資信託は初心者向きの投資で知られていますよね。

インデックス投資なら市場価格も読みやすく、積み立てていけば複利効果も狙えます。

ですが、投資信託でもFIREするのはかなりハードルが高いです。

まず、資金を作る面では相当額の投資信託を購入する必要があります。

ひたすら投資信託につぎ込みFIREした芸人の厚切りジェイソンさんは、多いときは収入の9割を投資信託に費やしたと公表しています。

一般的な人が収入の1割で生活できるでしょうか。相当高収入でない限り、まずは不可能でしょう。

つまり、そもそも収入があり、その収入の大半を投資信託に充てるくらいでないと資金は作れないということです。

投資信託や積み立ては、貯蓄するよりは利益を狙えますが、それでも7000万円に到達させるのは難しいといえるでしょう。

また、もう一つネックになるのが運用利回りです。

こちらはインデックス型ファンドが連動する株価指数の過去データをもとに資産の種類別の平均利回りを示したものです。

国内株式で1%前半、米国株式でも3%前半であることがわかりますね。

投資信託で4%の運用をするのは困難と言えます。

これらのことを鑑みると、投資信託でFIREできるのは、超高収入で、かつ3%の運用を見越して25倍以上の資金を作れる方に限られるといえます。

2-3.株式投資

FIREといえば株式投資というイメージの方も多いでしょう。

株式は売買差益を狙うことで収益を大きく出しやすいので、これまで紹介した中では資金作りには向いていると言えそうです。

ですが、ここで注意したいのは、売買差益を狙う投資はそれと同様のリスクも背負っていることです。

株式は市場価格に大きく左右されるため、値上がりが期待できる反面値下がりのリスクも同様にあります。

短期的な利益を狙うほど高リスクになりますので築いた財産を一気に失う可能性もあり得るということです。

FIREのためには資金作りは欠かせません。それを失うリスクの大きさを考えると、株式投資もおすすめの方法とは言えません。

また、株式投資で運用益を出す場合は高配当の株式や増配株を購入する必要があります。

これも投資信託同様、やはり多額を株式につぎ込まなければなりません。株式投資でFIREした穂高さんは収入の8割程度を株の購入費に充てたとブログで発信しています。

ではあなたは収入の2割で生活ができるでしょうか。もうお分かりですよね。

しかも株式は業績によって配当の有無や額が変動します。安定した運用益が出るとは言いづらいのが現状です。

株式投資でFIRE出来るのは、幸運にも株式で7000万円生み出せる切れ者か、超高収入で相当額の高配当株を購入できる人です。

リスクの大きさを考えるなら、7000万円を株式で短期に作ろうとするのは危険です。

超高収入で月収の2割で生活できるような人には選択肢として残るでしょう。

2-4.不動産投資

不動産投資はどのような物件に投資するかにもよりますが、他の投資と違い価格市場の影響が出づらいので、比較的リスク対策が取りやすく定期的な賃料収入を得られます。

資金作りの面でも運用の面でも向いている投資方法です。

たとえば、PLACのお客様には、新築一棟アパートを3年かけて3棟購入した人は毎年約800万円のキャッシュフローを得ている方もいらっしゃいます。

この状態を9年近く維持できれば7000万円の収益が出せますね。

年間で800万円程度収入があるという意味で運用的にも問題はありません。

このように、一見FIREが可能なように見えますが、この投資を成功させた人は年収1500万円以上で自己資金も1000万円以上ある超高属性の方です。

不動産投資は基本的に銀行などの融資を使います。属性が高いと銀行の融資条件が好条件になりやすく、結果年間のローン返済額も抑えられるためキャッシュフローが上記のように大きく見込めます。

反対に、属性が良くなければ金利が高く、規模の小さい不動産しか購入できません。そのため好条件の融資が下りない場合は上記ほどの大きな収益は見込めません。

不動産投資で資金や収入を確保するなら、年収700万円以上、資金1000万円以上はあると好条件の融資が使えることが多いので、まずはその属性に到達することが目標となるでしょう。

また不動産投資は不動産賃貸業として行われますので、いわゆる完全なリタイアの状態ではありません。

不動産投資でFIREを目指せるのは、リタイアしても不動産賃貸業は続けられる人、そして資金や年収のある属性の高い方のみです。

資金形成や運用益は十分見込めますので、高属性の方にはおすすめの方法と言えます。

2-5.FX

FXは短期的に利益を出せる投資方法です。

と同時に短期的に財産を失う可能性もある方法でもあります。

FXはレバレッジをかけることが出来ますので大きな利益を出すことが出来ますが、反面手持ちの資金以上の損失を招く恐れをあります。負債を負うことにもなりかねないのです。

FXはかなりリスクが高いので、資金を本気で作ろうとする人にはおすすめできません。

また、仮に資金がつくれてもFXには配当がありません

厳密にいうとスワップポイントというインカムゲインがありますが、せいぜい1%台です

運用のことを考えると結局他の投資をしていくことにもなりますので、FIREを目指すなら運用益にもつながらない、リスクが高い方法をとるのは止めましょう。

2-6.仮想通貨

仮想通貨も短期的な利益を狙うことが可能ですが、大きな損失を負うリスクも高いです。

その難易度はFX以上ですので、資金を作るのは極めて困難と言えます。

本気でFIREしたいのならもっと堅実な方法での資金作りがおすすめです。

仮想通貨も運用益は見込めませんので、FIREしたい人には向いていません。

他の投資方法を検討しましょう。

3.FIREのスタイル別・おすすめ投資3つ

いかがでしょうか。

ここまで見てきて分かったのは、生活費の25倍の資金形成をすることも、安定した4%の運用益を出すのも極めて困難ということです。

つまり、いわゆる4%ルールは投資としては現実的ではありません。

ではFIREは不可能なのでしょうか?ですがFIREしている方もいらっしゃいますよね。

じつは、FIREは早期に完全リタイアすることを指しているわけではありません。

事実、ここまでにご紹介した厚切りジェイソンさんも穂高さんも、FIREしていますが仕事を続けていたり、運用益以外の収入源を持っています。

4%ルールに固執せずに、他の収入源を確保することでFIREが成立しているのです。

そもそも、FIREの目的は個人のライフスタイルに合わせた自由な時間を獲得することにありますので、フルタイムではない働き方で経済的自立をしている人もいます

FIREで大切にされているのは働かないことではなく、働くことも含め自分の自由な時間が得られること、その個人に合ったライフスタイルを獲得することです

ですので、FIREといっても目指されるライフスタイルは人それぞれです。FIRE=「早期退職・完全リタイア」と考えている人は認識を改めましょう。

そうなると、理想とされるFIREは人それぞれ異なるはずですよね。

となると当然、目指すライフスタイルや人生設計によって、選ぶべき投資方法も異なります。

この章では、タイプ別におすすめの投資方法をご紹介します。

3-1.出来るだけリタイアに近づくなら高配当株式投資がおすすめ

出来るだけリタイアに近づくのならば高配当株式投資がおすすめです。

株式は売買のイメージが強いかと思います。資金形成の面ではもちろんその方法も使うかと思いますし、大きく収入が欲しいときも売買によって利益を得るでしょう。

もちろん、株式投資は市場価格に左右されるので利益が見込めると同時にリスクも大きくあります。あまり短期的な資産形成を目指すのは危険です。期間に余裕をもって計画的に投資するのがおすすめです。

また、高配当株式だと保有しているだけでそれなりに配当が得られます。

キャピタルゲインで資金を確保しつつ高配当株式を購入していけば、売買差益を狙っていかなくてもインカムゲインで運用できるようになりますので、売買で資金を得ているよりは安定した収入になります。

とはいえ、運用益を狙い高配当株式の保有を目指していくのならば相当額を株式に充てる必要があります。

ですので、もともと資金がある方や高収入の方に出来る方法とも言えます。

また保有株も市場価格に左右されることは変わりませんので、価値が下がり配当が少なくなっていくこともリスクとしては考えられます。

リスクを理解したうえで、多額を株式投資に充てられる場合には、リタイアに近づいたFIREを目指せる方法と言えるでしょう。

3-2.リタイアが遅くなってもリスクを減らすなら投資信託がおすすめ

時間がかかってもリスクを抑えた運用を目指したい方には投資信託がおすすめです。

投資信託は利回りが小さいので、資金を作る面でも配当を確保する面でもかなり時間を要します。

ですが株式で資金を増やしていくよりは堅実であり、積み立てていけばその分複利効果も狙えるので比較的安定して資金や配当を増やせる投資方法です。

また、投資信託の場合でも、相当投資信託を購入しなければ十分な配当は得られません。こちらも株式同様にもともと資金力がある方か高収入の方に出来る方法と言えます。

退職が遅くなっても堅実に資金を作りたい方、もしくは、投資信託で収入を得ながら好きな仕事を続けるようなセミリタイアのFIREを目指す方で、かつ十分に投資信託を購入できる方には向いている方法です。

3-3.安定した収入を得るなら不動産業でセミリタイアがおすすめ

安定した収入を持ちながらFIREしたい人には不動産投資がおすすめです。

先にも述べた通り不動産投資は資金形成の面でも収益性も優れています。高収入で資金のある方には最もおすすめできる投資方法です。

ですが、不動産投資をするということは、不動産賃貸業を営むということです、完全なリタイアにはなりませんので、セミリタイアしたい方に向いている方法といえます。

もちろん不動産の管理などは管理会社に委託できるので負担が大きいわけではありませんが、安定した賃料収入を得るには対策なども必要ですので、まったく関与しないわけではありません。管理会社と協力しながら不動産賃貸業を成功させる必要があります。

不動産投資は、安定した収入を得ながらセミリタイアを目指す、高属性の人におすすめの方法です。

さいごに

いかがでしたか?

FIREと一口に言っても単純に資金を貯めて早期退職するのは現実的には相当ハードルが高いことに気づいた方も多いでしょう。

とはいえ、FIREには幅があります。時期尚早な早期退職や完全リタイアを目指すよりも、まずは経済的自立を目指すことがFIREに近づく第一歩と言えることは確かです。

また、FIREするためにも投資の元手となる資金力が必要なこともわかりました。資金力をつけながら経済的な自立を並行して目指すことがFIREに近づける一歩と言えます。

経済的な自立が達成できればセミリタイアには近づけます。まずは経済的自立を目標にFIREの準備を進めましょう。

コメント